Финансы, деньги, кредит и банки

КОНТРОЛЬ И НАДЗОР ЗА ДЕЯТЕЛЬНОСТЬЮ КРЕДИТНЫХ ОРГАНИЗАЦИЙ

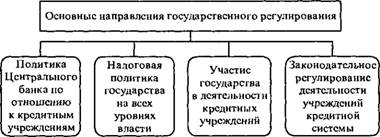

Учитывая огромное влияние кредитных учреждений на развитие экономики, государство осуществляет регулирование их деятельности на всех стадиях становления и развития (рис. 49).

|

Рис. 49. Основные направления государственного регулирования кредитной системы |

Регулирование деятельности кредитных учреждений — это система мер, посредством которых государство через Центральный банк обеспечивает стабильность их функционирования, предотвращает кризисные явления.

Налоговая политика заключается в изменении налоговых ставок прибыли коммерческих банков. Их увеличение способствует уменьшению объема кредитных операций и повышению процентных ставок. Кроме того, для претворения в жизнь отдельных государственных программ банкам, принимающим участие в их осуществлении, могут быть предоставлены налоговые льготы на государственном и местном уровне.

В отдельных случаях регулирование кредитной системы государством может осуществляться через механизм его вмешательства в кредитную систему.

Участие государства в деятельности кредитных учреждений (банков) выражается:

- в превращении частных и смешанных кредитных учреждений в государственные путем их национализации;

- в долевом участии государства в уставном капитале кредитных учреждений путем приобретений части акций;

- в организации новых государственных банков.

Наличие государственных, смешанных и негосударственных (частных) банков оказывает влияние на спрос и предложение ссудного капитала, размеры его рынка и величину ссудного процента.

Законодательное регулирование банковской системы проводится правительством, местными органами исполнительной и законодательной власти путем разработки законов и подзаконных актов, инструкций ит. д.

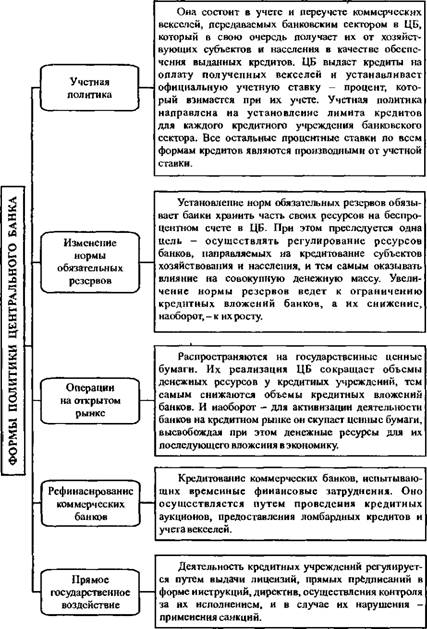

Политика Центрального банка по отношению к кредитным учреждениям. Регулирование кредитной системы выражается в различных формах политики Центрального банка по отношению к коммерческим банкам (рис. 50).

Все направления государственного регулирования банковской системы взаимно связаны. На определенных этапах государство может уси-

|

Рис. 50. Формы политики Центрального байка |

Ливать влияние отдельных направлений в зависимости от целей экономической политики.

В недавнем прошлом коммерческие банки занимали особое положение в экономике западных стран. Государственные органы всегда поддерживали банки в случае кризиса ликвидности или при угрозе банкротства, чтобы гарантировать стабильность финансовой системы. Финансовое законодательство ограничивало сферу деятельности коммерческих банков, точно определив, что и как они могут делать, и одновременно предохраняло банки от появления конкурентов. Банки играли традиционную роль посредника между вкладчиками и заемщиками и обеспечивали функционирование платежной системы, практически не заботясь о применении новых методов и технологий.

Однако последние четверть века характеризуются большими изменениями, происходящими в банковском деле, введением многочисленных новшеств в организации и методах управления банками и в формах обслуживания корпоративных и индивидуальных клиентов. Эти процессы в разной степени затронули все страны, включая Россию. Подчеркивая значимость происходящих перемен, эксперты нередко называют их «финансовой революцией». Складывавшиеся веками приемы и методы банковской деятельности, усложняясь, приобретают новые черты. В то же время возникают совершенно новые, оригинальные виды операций и услуг, не имевшие аналогов в мировой практике и ставшие возможными благодаря сложному сочетанию причин, влияющих на спрос и предложение денежного капитала. Прогрессивные изменения в банковском деле одновременно сопровождаются существенным возрастанием рисков, связанных с банковской деятельностью, что ставит проблему «риск - ликвидность» в центр управления банковскими операциями.

Рыночная модель экономики предполагает, что прибыльность является важнейшим стимулом работы банков. Однако развитие рыночных отношений всегда связано с некоторой нестабильностью различных экономических параметров, что, соответственно, порождает серию банковских рисков при осуществлении коммерческими банками активных и пассивных операций. Постоянно меняются спрос и предложение, финансовые условия заключения сделок, платежеспособность клиентов и т. п. Поэтому коммерческий банк при совершении определенной сделки никогда не может быть до конца уверен в ее результате, или, другими словами, несет риск финансового результата сделки.

Наиболее распространенными финансовыми рисками являются:

- риски неплатежеспособности заемщика;

- кредитный, процентный, валютный, несбалансированной ликвидности, технологический, законодательный, инфляции, финансового рычага.

Риски в банковской практике - это опасность (возможность) потерь банка при наступлении определенных событий.

Важнейшим способом преодоления или минимизации рисков является их регулирование, то есть поддержание оптимальных соотношений

ликвидности и платежеспособности банка в процессе управления его активами и пассивами.

Государственное регулирование путем принятия законодательных ограничений банковской деятельности на разных исторических этапах имело целью оградить банковское дело от чрезмерного риска, разрушительной конкуренции, опасности лавинообразного развития банкротств, чреватых серьезными потерями как для клиентов банков, так и для народного хозяйства в целом.

Однако с начала 70-х гг. начался процесс дерегулирования банковской деятельности, то есть либерализации банковского законодательства и снятия отдельных ограничений.

Основные причины дерегулирования:

1. Усиление конкуренции со стороны небанковских финансовых посредников и как результат - снижение прибыли коммерческих банков.

2. Инфляция, сделавшая нетерпимой дальнейшую фиксацию цены банковских услуг.

3. Рост финансовых инноваций в виде новых долговых инструментов и услуг.

4. Развитие международной торговли.

5. Компьютеризация банковских операций.

6. Глобализация финансовых рынков.

7. Интернационализация банковской деятельности.

Дерегулирование банковской деятельности способствовало увеличению прибыли коммерческих банков. Так, например, по данным Федеральной корпорации США по страхованию депозитов, чистая прибыль американских банков в 1997 г. выросла на 13,1% и достигла рекордной величины в 59,2 млрд долл. (рис. 51). Рекордным оказалось и отношение чистой прибыли к активам банков, которое составило 1,23%. Предыдущий рекорд, 1,20%, был установлен в 1993 г. За год обанкротился только один американский банк - Southwest Bank of Jennings в штате Луизиана. Столь низкого уровня банкротств в банковском секторе США не было с 1962 г.

Осуществленное в США частичное дерегулирование банковского сектора позволяет диверсифицировать деятельность коммерческих банков. В частности, в последние два года американские банки могут до 25% дохода получать от операций с ценными бумагами на фондовом рынке.

В России процесс дерегулирования проходил в форме резкого перехода от централизованной «монобанковской» системы к децентрализованной двухуровневой банковской системе, в которой были четко разграничены функции центрального и коммерческих банков. Однако, по нашему мнению, дерегулирование и либерализация банковского законодательства в России не получили должного развития и являются тем потенциалом, который может способствовать росту доходов и прибыли коммерческих банков.

Интернационализация, или глобализация, представляет собой один из важнейших аспектов банковских перемен. Речь идет о бурном процессе расширения сферы деятельности крупных банков за пределы национальных границ, сопровождающемся созданием сети зарубежных филиалов, с одной стороны, и ростом числа иностранных банков на данной территории, с другой.

В результате интернационализации финансовых рынков банки сталкиваются с дополнительными рисками (внешними и внутренними), связанными с изменениями конъюнктуры рынков не только национальных, но и мировых, что еще более усложняет управление банковским портфелем и требует постоянного пересмотра направлений государственного регулирования банковской сферы.

Опыт работы банков в последние годы свидетельствует о наличии не только отрицательных, но и ряда положительных сторон в их деятельности. Например, отмена ограничений на уровень процентных ставок в странах Запада позволила банкам существенно увеличить объем привлекаемых ресурсов, которые затем направлялись на кредитование экономики. В этой связи считалось, что рост активов банка равнозначен росту его прибыли, и первоначально эта политика себя оправдала. В 90-х гг. крупные американские банки ежегодно увеличивали размер своих кредитных портфелей (до 9% в год). Прибыль от кредитных операций соответственно росла на 10% в год вплоть до 1987 г., когда стали появляться убытки, связанные с невозвратом займов развивающимися странами. Стало понятно, что безграничный рост объемов выданных кредитов отнюдь не способствует увеличению прибыли, а чаоборот, снижает ее, увеличивая кредитные риски. Согласно результатам исследования, проведенного американским инвестиционным банком Salomon Brothers, «лучшим показателем ухудшения банковских активов является темп их роста».

Статистические данные свидетельствуют о том, что банки США и Великобритании, имевшие излишек капитала (превышавший требова-

12-3316

Ния Базельского соглашения), в последние годы изменили тактику своей деятельности:

- приобретают другие банки и расширяют собственную филиальную сеть;

- увеличивают свои активы и соответственно испытывают на себе возросший уровень риска;

- стремятся возвращать средства своим акционерам в виде дивидендов, а не увеличивать активы.

Регулирование банковской деятельности представлено двумя взаимосвязанными направлениями:

Первое направление - внутренний контроль (внутренний аудит) банка за своей деятельностью;

Второе направление - внешний контроль (надзор) за деятельностью банков со стороны государственных органов, Центрального банка, аудиторских фирм и др.

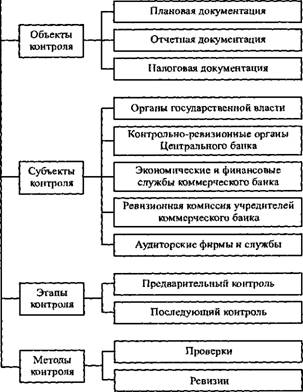

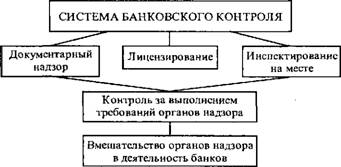

В свою очередь контроль за деятельностью коммерческих банков (на примере России) можно систематизировать следующим образом (рис. 52).

- плановая документация (план доходов и расходов; бизнес-план, прогноз финансового результата);

- отчетная документация банка (баланс, отчет о прибылях и убытках);

- налоговая документация банка (справки о налоговых платежах, налоговая декларация).

Обеспечение качества контроля зависит от уровня организации в стране бухгалтерского, бюджетного и налогового учета. Главный объект контроля при осуществлении налоговых платежей - финансовая отчетность банка, на основании которой составляется налоговая декларация. Кроме того, объектом контроля являются расчеты авансовых платежей из прибыли, выполненные на основе прогнозов (планов) финансового результата (прибыли банка).

2. Субъекты, осуществляющие контроль:

- органы государственной власти (Президент и Правительство РФ, Федеральное собрание РФ, Министерство финансов РФ, государственные целевые внебюджетные фонды и др.). Основная цель проверок соответствующих органов - это общегосударственный контроль за обеспечением интересов государства и общества по поступлению части доходов (прибыли) банков в бюджет и внебюджетные фонды;

- контрольно-ревизионные органы Центрального банка РФ. Проверки финансового состояния коммерческих банков (в рамках надзорной функции), осуществляемые территориальными управлениями Центрального банка, включают, как правило, и анализ формирования доходов, расходов и прибыли банков, а также порядок и полноту формирования резервного фонда, созданного за счет отчислений от чистой прибыли;

|

Рис. 52. Схема контроля за банковской деятельностью в России |

- экономические и финансовые службы банка. Направление внутрибанковского контроля: хозяйственная и финансовая деятельность структурных подразделений банка (филиалов, отделений), доходность (прибыльность) банковских операций и правомерность осуществления расходов за счет прибыли;

- ревизионные комиссии, созданные акционерами (пайщиками) коммерческого банка. Проверка соблюдения порядка формирования и использования прибыли (как правило, за год);

- аудиторские фирмы и службы, которые обеспечивают независимый контроль за финансовой деятельностью банков и формированием финансового результата (прибыли).

3. Этапы проведения контроля:

- предварительный контроль. Предусматривает оценку обоснованности финансовых программ и прогнозов в процессе составления, рассмотрения и утверждения бюджетных планов всех уровней, смет внебюджетных фондов - на основе оценки обоснованности распределения ВВП и других макроэкономических показателей развития экономики страны, на микроуровне - в процессе разработки финансовых планов и смет, кредитных и кассовых заявок, финансовых разделов бизнес-планов, прогнозов балансов хозяйствующих структур. Ежегодно Центральный банк РФ разрабатывает основные направления единой государственной денежно-кредитной политики на предстоящий год, в которых предусматриваются основные методы денежно-кредитного регулирования и валютного контроля, непосредственно влияющие на развитие и доходность (прибыльность) банковских операций. Государственная Дума РФ рассматривает этот проект, вносит свои поправки и утверждает;

- последующий контроль. Объектом анализа является бухгалтерская и финансовая отчетность банков. Он предназначен для оценки результатов хозяйственной деятельности и эффективности (прибыльности) осуществления финансовой стратегии банков. По окончании отчетного года Центральный банк России представляет Государственной Думе годовой отчет, утвержденный Советом директоров.

Годовой отчет Банка России включает:

1. Отчет о деятельности Банка России, анализ состояния экономики Российской Федерации, в том числе анализ денежного обращения и кредита, банковской системы, валютного положения и платежного баланса Российской Федерации, а также перечень мероприятий по единой государственной денежно-кредитной политике, проведенных Банком России.

2. Годовой баланс, счет прибылей и убытков, распределение прибыли.

3. Порядок формирования и направления использования резервов и фондов Банка России.

4. Аудиторское заключение по годовому отчету Банка России.

Государственная Дума направляет годовой отчет Банка России Президенту Российской Федерации, а также для заключения в Правительство Российской Федерации.

Государственная Дума рассматривает годовой отчет Банка России до 1 июля года, следующего за отчетным, и по итогам этого рассмотрения принимает решение.

Финансовый контроль включает последующий контроль за полнотой перечисления налоговых платежей коммерческими банками. Этот контроль ведут структурные подразделения Министерства по налогам и сборам РФ по месту нахождения коммерческих банков.

Акционеры осуществляют (в соответствии с Уставом банка) последующий контроль за финансово-хозяйственной деятельностью коммерческого банка, формированием и направлением использования прибыли. Объектом для проверки ревизионной комиссии является годовая бухгалтерская и финансовая отчетность банка.

4. Методы проведения контроля:

- проверки. Они проводятся по отдельным направлениям финансовой деятельности банков. В процессе проверки выявляются нарушения финансовой дисциплины и предъявляются требования к их устранению. Так, например, налоговые органы проводят камеральные проверки (по месту нахождения налогового органа, на основе предоставленных банком налоговых деклараций и других документов) и выездные проверки (в банках, не чаще одного раза в год). Цель проверок - выявление неполноты отражения сведений и ошибок, которые приводят к занижению суммы налога на прибыль, подлежащей уплате. На сумму доплат по налогам, выявленным в результате проверки, налоговый орган направляет требования об уплате соответствующей суммы налога и пени. Данные проверки осуществляются на основании Налогового кодекса РФ (часть первая), принятого 16 июля 1998 г. Аудиторские проверки проводит независимая служба не реже одного раза в год с целью подтверждения годового отчета (баланса) и отчета о прибылях и убытках Центрального банка РФ и коммерческих банков (до их утверждения Государственной Думой и собранием акционеров соответственно). Проверки коммерческих банков осуществляются и уполномоченными лицами государственных специальных внебюджетных фондов и Федерального казначейства. Цель проверок - полнота и своевременность перечисления взносов в бюджет и внебюджетные фонды;

- ревизии. Это комплекс взаимосвязанных проверок. Ревизия проводится для установления целесообразности, обоснованности, эффективности (прибыльности) банковских операций, проверки соблюдения финансовой дисциплины, достоверности данных бухгалтерского учета и отчетности - для выявления нарушений и недостатков в деятельности банка. Ревизии коммерческих банков (в рамках надзора) осуществляют территориальные управления Центрального банка, уполномоченный орган акционеров банка (ревизионная комиссия) и др.

Подобный подход позволяет снизить банковские риски и соответственно повысить доходы и ликвидность банка.

С точки зрения государства, под государственным регулированием (контролем и надзором) понимается система мер, с помощью которых Центральный банк обеспечивает стабильное, безопасное функционирование банков, предотвращая дестабилизирующие тенденции.

Основная цель банковского надзора заключается в своевременном реагировании на нарушения и негативные тенденции в деятельности банков для нормализации, укрепления их финансового положения и поддержания стабильности и надежности как каждого из них, так и банковской системы в целом.

Сложившаяся в России ситуация уникальна: на фоне общего становления рыночной экономики идет небывалый в истории страны процесс развития банковской системы. В рамках этого процесса российские банки за считанные годы проходят путь, который банки ведущих стран Запада преодолевали в течение столетий своего развития. Несмотря на кажущуюся «похожесть» банковских систем развитых стран, каждая из них имеет свою, веками нарабатывающуюся практику банковского дела. Российские банки сегодня имеют возможность использовать этот накопленный опыт, адаптировать его к российским условиям и на этой основе создавать собственные приемы и методы работы, включая анализ финансового состояния коммерческого банка.

В мировой банковской практике существуют разные подходы к организации банковского надзора. С институциональной точки зрения можно выделить три группы стран, отличающиеся организационными способами построения надзорных структур, местом и ролью Центрального банка в этих структурах:

1. Страны, в которых контрольная (надзорная) деятельность осуществляется исключительно Центральным банком: Австралия, Великобритания, Исландия, Испания, Ирландия, Италия, Новая Зеландия, Португалия.

2. Страны, в которых контрольная (надзорная) деятельность проводится Центральным банком совместно с другими органами: США - ФРС совместно с Министерством финансов (Казначейством) через контролера денежного обращения и независимым агентством - Федеральной корпорацией страховых депозитов; Швейцария - Центральный банк совместно с Федеральной банковской комиссией; Франция - совместно с Банковской комиссией; Германия - Бундесбанк совместно с Федеральной службой кредитного контроля (табл. 9).

Таблица 9

|

Основные органы регулирования финансово-кредитной системы США

|

|

1 |

2 |

3 |

|

Национальное управление кредитных кооперативов (NCUA) |

Лицензированные на федеральном уровне кредитные кооперативы |

Регистрирует и проверяет отчетность зарегистрированных на федеральном уровне кредитных кооперативов, накладывает ограничения на их активы |

|

Комиссии штатов по страхованию и банковскому делу |

Лицензированные на уровне штатов банки (депозитные учреждения) и страховые компании |

Регистрируют и проверяют отчетность зарегистрированных на уровне штатов банков и страховых компаний, накладывают ограничения на их активы, а также на открытие филиалов |

|

Федеральная корпорация страхования депозитов (FDIC) |

Коммерческие банки, взаимно-сберегательные банки и ссу - досберегательные ассоциации |

Гарантирует выплату страховых сумм в размере до 100 ООО долл. каждому вкладчику банка; проверяет отчетность застрахованных банков и накладывает ограничения на их активы |

|

Федеральная резервная система (ФРС) |

Все банки (депозитные учреждения) |

Проверяет отчетность коммерческих банков - членов системы; Устанавливает резервные требования для всех банков; Накладывает ограничения на процентные выплаты по депозитам |

|

Управление надзора за сберегательными учреждениями |

Ссудосберегатель - ные ассоциации |

Проверяет отчетность ссудосберегательных ассоциаций и накладывает ограничения на их активы |

3. Страны, в которых контрольная (надзорная) деятельность осуществляется не центральным банком, а другими органами - Канада, Дания, Люксембург, Швеция, Австрия, Финляндия, Норвегия.

Таким образом, поскольку банковский надзор объективно необходим, то необходимы и специальные органы, осуществляющие соответствующие функции. Органы могут быть разными по статусу, но среди них почти всегда есть государственные. Система регулирующих, надзирающих органов в той или иной стране, как правило, отражает специфические особенности политического и социально-экономического развития данной страны, ее традиции, задачи, решаемые ею на том или ином историческом этапе. Вместе с тем рассмотрение практики построения системы регулирования банковской деятельности в отдельных странах в историческом аспекте показывает, что эти процессы в разных странах все же имеют больше общего, нежели различий.

Современное регулирование банковской деятельности в США направлено на реализацию следующих макроэкономических целей:

1. Поддержание стабильности финансово-кредитной системы страны.

2. Защита интересов клиентов банка.

3. Поддержание определенных темпов роста экономики.

При этом регулирование деятельности американских банков осуществляется по следующим основным направлениям:

- регулирование филиальной сети банков;

- разделение коммерческой и инвестиционной банковской деятельности;

- определение системы экономических нормативов и контроль за их соблюдением.

В области регулирования филиальной сети банков в США действует порядок, по которому штаты определяют собственную политику по отношению к открытию учреждений банков на своей территории. В соответствии с Законом Мак-Феддена национальные банки имеют право открывать отделения в той же пропорции, что и банки штатов.

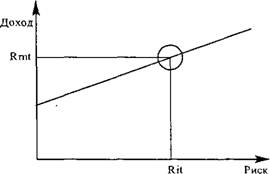

Известно, что высокий уровень прибыльности связан, как правило, с высокорисковыми операциями. Эта зависимость представлена на рис. 53.

|

Рис. 53. Зависимость прибыльности банка от уровня рыночного риска |

На рисунке по горизонтали показана степень рыночного риска - кредитного, процентного и валютного (Rit), а по вертикали - ожидаемая доходность банка (Rmt). Прямо пропорциональная зависимость между рыночным риском и прибыльностью банка представлена на рисунке в виде прямой линии.

Политика банка должна заключаться в том, чтобы достичь равновесия (оптимального соотношения) между риском и доходом банка. Равновесие в ближайшей перспективе, или так называемое краткосрочное равновесие, представляет собой соотношение между ликвидностью и прибылью. Чем выше ликвидность банка, тем ниже прибыльность, и наоборот, чем ниже ликвидность, тем выше ожидаемая прибыль и вероятность возникновения банковских рисков. Равновесие в отдаленной перспективе, или долгосрочное равновесие, предполагает, что чем ниже ликвидность, тем менее устойчив банк с точки зрения платежеспособности.

В США в настоящее время при разработке системы экономических нормативов за основу приняты рекомендации Базельского соглашения. До 1988 г. в США достаточный капитал для банков определялся на уровне 5% от размера всех активов. С 1988 г. требования достаточности капиталов были установлены на уровне 8% активов, взвешенных с учетом степени риска. Начиная с 1 января 1993 г. все американские банки обязаны подчиняться требованиям Базельского соглашения.

В России с целью обеспечения устойчивости банковской системы Центральный банк устанавливает для коммерческих банков ряд экономических нормативов, то есть определенных коэффициентов с заданным уровнем.

Централизованно установленные экономические нормативы включают следующие показатели:

- норматив достаточности капитала;

- нормативы ликвидности баланса кредитной организации (банка);

- нормативы ограничения крупных рисков в области привлечения и размещения ресурсов;

- минимальный размер обязательных резервов, депонируемых в Центральном банке России.

Посредством экономических нормативов регулируются:

1. Абсолютный и относительный уровень собственного капитала кредитной организации.

2. Ликвидность баланса.

3. Диверсификация активных и пассивных операций.

4. Создание централизованных резервов для обеспечения устойчивости банковской системы в целом.

В мировой банковской практике в отличие от российской используются различные подходы для оценки платежеспособности и ликвидности банков. Заслуживает внимания, например, опыт банковской системы Франции, так как она является одной из старейших в мире и по своему построению схожа с российской. Банк Франции предписывает французским коммерческим банкам соблюдение коэффициентов краткосрочной и среднесрочной ликвидности.

Интересен также опыт Германии, где функция регулирования деятельности коммерческих банков возложена на Бундесбанк (центральный банк страны) и Федеральную службу кредитного контроля (ФСКК).

Бундесбанк имеет лишь одно реальное средство воздействия - минимальные ставки резервирования и располагает только двумя инструментами контроля за деятельностью коммерческих банков - это резервирование средств и получение отчетности. Остальные функции надзора возложены на ФСКК, которая подчинена Министерству финансов.

ФСКК как надзорный орган была создана в 1934 г., после краха немецких банков в результате экономического кризиса 1929-1933 гг. Работая в тесном сотрудничестве с Бундесбанком, ФСКК обязана следить за соблюдением банковского законодательства, противодействовать нарушениям и обеспечивать стабильность валюты. ФСКК действует в интересах конкретных банков и экономики страны в целом.

Контроль за деятельностью кредитных учреждений проводится с целью обеспечения устойчивости отдельных банков и предусматривает целостный и непрерывный надзор за осуществлением банковских операций в соответствии с действующим законодательством.

Банковский надзор преследует две цели:

1. Защита вкладчиков банка от возможных потерь.

2. Поддержание стабильности на финансовом рынке посредством предотвращения системных рисков.

Во избежание нестабильности и кризисных ситуаций в финансово- кредитной сфере во многих странах мира создана система надзора за деятельностью кредитных учреждений.

В течение последних десятилетий система банковского надзора постепенно приобретала международный характер, что было связано с интернационализацией банковского дела. В 1975 г. председателями центральных банков 10 промышленно развитых европейских стран был сформирован Базельский комитет по вопросам банковского надзора и регулирования, или «Комитет Кука», названный так по имени директора Банка Англии Питера Кука, инициатора создания международного банковского надзора.

В апреле 1997 г. Базельский комитет представил документ «Базовые принципы эффективного надзора за банковской деятельностью», содержащий 25 принципов, которые являются основой для организации действенного банковского надзора и регулирования. «Базельские принципы» разработаны странами «десятки», с участием представителей органов банковского надзора из 15 стран, включая Россию. Они одобрены руководителями центральных банков стран «десятки», и органам банковского надзора во всех странах предложено руководствоваться этими принципами. В основном они содержат стандартные требования, уже применяемые в высокоразвитых странах, в частности требования минимальной величины банковского капитала и его составляющих; проверки органами надзора политики, оперативной деятельности банка и применяемых им процедур, связанных с выдачей кредитов и инвестированием капиталов; управления кредитным и инвестиционным портфелями; проверки факта наличия у банка общей политики управления рисками.

Особое место в этой системе занимает диагностика каждого банка, осуществляемая посредством дистанционного надзора и инспекций на местах. В разных странах в зависимости от их специфики придается различное значение названным видам надзора (рис. 54).

|

Рис. 54. Интегрированная система надзора |

Отчетность кредитных учреждений. Основными материалами для оценки положения банка обычно служат текущая и периодическая отчетная документация и ежегодные финансовые отчеты, включающие годовой баланс, отчет о прибылях и убытках, пояснительную записку.

В Великобритании надзорные органы получают от банков годовые балансы, заверенные внешними аудиторами, и отчеты о некоторых видах операций немедленно по их совершении.

В Германии текущий контроль над деятельностью банков осуществляется на основе ежемесячных отчетов по крупным, международным валютным и внутренним кредитам, вопросам платежеспособности и ликвидности банков, рисковым активам и т. д. По итогам года представляются годовой баланс и отчет. Кроме того, Федеральное ведомство по кредитному контролю может требовать от банков любую информацию, включая бухгалтерские книги и документацию.

В Италии коммерческие банки направляют в органы надзора ежемесячно сокращенный баланс, ежеквартально - отчет о депозитах и ссудах, раз в год - годовой баланс и отчет о прибылях и убытках.

В Нидерландах банки ежемесячно отчитываются в своей платежеспособности, ликвидности, задолженности по странам, об открытой валютной позиции, по просроченным кредитам и резервным отчислениям. Кроме ежемесячных органы надзора получают и опубликованные годовые отчеты банков с расчетами коэффициентов за год, заверенные внешними аудиторами, которые также ежегодно должны удостоверять и один из ежемесячных отчетов.

Во Франции не заверенные внешними аудиторами отчеты предоставляются банком раз в квартал на дискетах. Основная отчетность подается раз в полгода (баланс, отчет о прибылях и убытках, коэффициент платежеспособности и т. д.). Сокращенные балансы пересылаются ежемесячно. При необходимости данные отчетности дополняются сведениями из анкет, которые кредитные учреждения заполняют уже несколько лет, например об общей сумме сомнительных внутренних и зарубежных кредитов, созданных резервных фондах.

В США, где существует очень жесткий банковский контроль, банки ежеквартально представляют полные отчеты о своем финансовом положении и доходах.

Оценка финансового состояния банка. Анализ данных, содержащихся в отчетной документации, позволяет определить уровень ключевых финансовых показателей, выявить тенденции их изменения, сопоставить положение дел в данном кредитном учреждении с положением дел в других банках.

На основе оценок различных аспектов, определяющих состоятельность банка, работники надзора делают общее заключение о его положении, дают рекомендации или выносят решение о принятии тех или иных мер.

В С Ш А три контролирующие организации (Федеральная резервная система, Департамент контроля денежного обращения и Федеральная корпорация по страхованию депозитов) долгое время использовали собственные системы оценки финансового положения банков, но в 1978 г. была введена единая рейтинговая система CAMEL, в соответствии с которой общая рейтинговая оценка состояния банка (от 1 — прочное до 5 - неудовлетворительное) представляет собой среднее арифметическое из баллов, выставленных по пяти компонентам CAMEL: достаточности капитала (capital adequacy); качеству активов (asset quality); менеджменту (management); доходности (earnings) и ликвидности (liquidity). Общий рейтинг служит достаточно точным показателем состояния банка, определяющим масштабы и глубину последующих мер, которые необходимо предпринять надзорным органам в отношении банка.

В других странах надзорные органы для оценки дел в своих банках также стали использовать систему CAMEL. В Италии, например, заключения о состоянии банка на основе анализа всей полученной информации также позволяют работникам надзора оценить каждый банк в рамках системы (называемой в Италии PATROL) по таким показателям, как капитал, риск, прибыль, организационная структура, ликвидность. Каждый фактор оценивается от 1 (хорошо) до 5 (очень плохо). Общий балл определяется как среднее значение этих баллов (табл. 10).

|

Показатели определения проблемных кредитных учреждений в США и в Италии

|

Рассмотрим меры воздействия органов надзора на проблемные кредитные организации.

Во Франции Банковская комиссия располагает широким диапазоном дисциплинарных санкций. Помимо предупреждения и порицания предусматриваются такие меры, как запрещение или временное ограничение некоторых видов деятельности, временное отстранение одного или нескольких руководителей от работы и их официальное разжалование, денежные санкции (размер денежного штрафа может достигать уровня минимального капитала), отзыв лицензии.

При необходимости Комиссия может назначить руководителя кредитно-финансового учреждения или председателя ликвидационной комиссии.

В Нидерландах практически нет системы штрафов, банковские счета не блокируются, хотя с 1992 г. Центральный банк страны получил право на отстранение от работы менеджеров коммерческих банков, если они, с точки зрения этого банка, не справляются со своими обязанностями.

Надзорные органы могут прибегать к публикации в средствах массовой информации сведений о положении дел в банке. Окончательное решение о ликвидации банка здесь принимает суд по ходатайству Центрального банка (табл. 11).

ВГермании при недостаточности собственного капитала, нарушении норм ликвидности и при превышении расходов банка на внутренние нужды над собственным капиталом органы надзора могут ограничить или наложить запрет на выдачу кредитов или распределение прибыли, если банк не исправит ситуацию в установленный срок.

Меры воздействия органов надзора за рубежом на проблемные кредитные учреждения

|

Страна |

Контролирующий орган |

Меры воздействия на проблемные кредитные учреждения |

|

США |

Федеральная корпорация по страхованию депозитов |

- создание ликвидационной комиссии; - выплата страховых сумм; - организация слияния в форме «покупки-присоединения» |

|

ИТАЛИЯ |

Банк Италии |

- созыв администрации по анализу банка; - закрытие филиалов; - замена руководителей; - принудительная ликвидация банка |

|

ГЕРМАНИЯ |

Федеральное ведомство по кредитному контролю Консорциальный банк ликвидности (ЛИКО-БАНК) |

- ограничение или запрет на ряд банковских операций; - запрет на распределение прибыли; -заявление в суд для возбуждения дела о банкротстве - выделение ликвидных средств при временных платежных затруднениях |

|

ФРАНЦИЯ |

Банковская комиссия |

- предупреждения, порицания; - временное отстранение от руководства; - денежные санкции; - отзыв лицензии |

|

НИДЕРЛАНДЫ |

Банк Нидерландов |

- публикация в прессе о положении банка; - подача заявки в суд о ликвидации |

|

ВЕЛИКОБРИТАНИЯ |

Банк Англии |

- ограничение банковских операций; - применение санкций; - изъятие лицензии |

Если существует опасность невыполнения банком своих обязательств перед вкладчиками, Федеральное ведомство по кредитному контролю может принять срочные меры: ввести запрет или ограничение на прием вкладов и выдачу гарантий под кредиты; отозвать или ограничить права владельцев или управляющих на деятельность, назначить лиц для наблюдения за деятельностью банка.

Кроме того, в Германии в 1974 г. по инициативе Федерального банка был создан Консорциальный банк ликвидности (ЛИКО-БАНК), который предоставляет в целом устойчивым кредитным учреждениям ликвидные средства, если они испытывают временные платежные затруднения. Уставный фонд банка был сформирован за счет средств Федерального банка (30%), а также взносов всех банковских групп Германии.

При угрозе банкротства для его предотвращения может быть наложен запрет на операции и платежи, на операции с клиентами, на операции по средствам, не предназначенным для погашения задолженности. Одновременно органы надзора могут назначить новых управляющих, утвержденных судом.

Если указанные меры оказываются неэффективными и банк становится окончательно неплатежеспособным, Федеральное ведомство по кредитному контролю подает заявку в суд для возбуждения дела о банкротстве.

За нарушение установленных правил в Германии законодательством предусмотрены денежные штрафы, а в ряде случаев и уголовная ответственность. Так, преднамеренное ведение запрещенных операций или работа без лицензии, сокрытие факта неплатежеспособности грозят сроком заключения до трех лет (непреднамеренные действия - до одного года).

В Италии законодательство о банках предоставляет органам надзора право на созыв администрации банка для изучения поставленных Банком Италии вопросов, отдачу приказов относительно тех аспектов деятельности банка, в связи с которыми были обнаружены проблемы (например, уровень достаточности капитала, риски, организационная структура и т. д.). Более строгими мерами являются закрытие филиалов банка, временное приостановление деятельности его руководства и назначение внештатного высшего должностного лица в администрацию банка, принудительная ликвидация банка. Две последние меры применяются тогда, когда имели место серьезные нарушения или при наличии потерь, которые привели к существенному уменьшению капитала банка.

Ответственные за нарушение члены администрации банка подлежат наказанию (от административных штрафов до уголовного наказания).

Если речь идет о банкротстве банка, то Банк Италии принимает решение об оказании ему помощи с целью его спасения или же принимается решение о ликвидации банка. Но если банкротство этого банка может повлиять на состояние всей банковской системы, решение о предоставлении ему кредита из специальных фондов принимает не Центральный банк, а правительство страны.

При возникновении угрозы интересам вкладчиков вВеликобри- т а н и и Банк Англии имеет право ограничить виды и объем выполняемых операций коммерческого банка или изъять у него лицензию. Решение о применении санкций и отзыве лицензии принимается в ходе официального рассмотрения вопроса комиссией, в работе которой принимают участие менеджеры и старшие должностные лица из Отдела банковского надзора Банка Англии. Окончательное решение по этому вопросу, вынесенное с учетом рекомендаций комиссии, может быть опротестовано в суде.

В США вопросами ликвидации банков занимается Федеральная корпорация по страхованию депозитов (ФКСД), которая выполняет обязанности временной администрации ликвидируемого банка, создает ликвидационную комиссию, выплачивает страховые суммы. Все решения ФКСД могут быть оспорены в суде.

В последнее время наиболее широкое распространение получило содействие в слиянии в форме «покупки-присоединения». ФКСД организует процедуру покупки-присоединения, то есть проводит конкурс среди других банков-членов корпорации на приобретение активов и присоединение обязательств (в первую очередь счетов вкладчиков) неплатежеспособного кредитного учреждения. Для повышения привлекательности сделки ФКСД предлагает к продаже не все, а только действующие активы.

В процессе санации также нередко производится выделение недействующих активов банка в особое управление. Такое управление осуществляется специально создаваемым банком или ликвидационным обществом под управлением ФКСД.

К ликвидации кредитного учреждения прибегают только как к крайней мере, поскольку в данном случае могут сильно пострадать вкладчики. Для того, чтобы в какой-то мере защитить их интересы, во многих странах введено страхование банковских депозитов, являющееся одной из важных форм обеспечения стабильности банковской системы. В США, Канаде, Великобритании, Италии, Японии программы страхования находятся под государственным контролем. Банки США, Канады, Японии платят ежегодные взносы в фонд страхования депозитов, в Италии и Нидерландах регулярных взносов нет, зато вносятся средства или на покрытие расходов, или в целях доведения общей суммы средств фонда до запланированного уровня (рис. 55).

Несмотря на имеющийся в распоряжении органов надзора арсенал мер воздействия на банки, во всех странах большое значение придается поддержанию постоянных неофициальных контактов между сотрудниками органов надзора и банков с целью регулярного обсуждения их планов, возникающих трудностей, общих направлений деятельности и т. п. Это позволяет предотвращать возникновение в долгосрочной перспективе сложностей, обеспечивать состоятельность отдельного банка и стабильность всей банковской системы в целом. Такие неофициальные контакты создают условия, при которых банк по собственной инициативе

|

|

Рис. 55. Страны, обеспечивающие стабильность банковской системы путем страхования банковских депозитов

Может информировать органы надзора о своих проблемах и видеть в них не надзирателя, а бесплатного высококвалифицированного аудитора и консультанта.

Таким образом, зарубежный опыт воздействия на проблемные кредитные учреждения со стороны органов надзора представляет определенный интерес с точки зрения использования его в российской практике. Например, в той или иной форме возможно использование опыта США по слиянию проблемных банков с другими, более устойчивыми кредитными институтами, выделение недействующих активов в особое управление. Интересным представляется германский опыт создания Банка ликвидности, предоставляющего банкам средства на покрытие временного недостатка платежных средств.

Интересен также опыт Словении в создании Агентства по реабилитации банков (АРБ). В ходе реабилитационных процедур АРБ имеет право взять банк под свое управление, заменить руководство, приостановить действие прав собственников и учредителей, организовать слияние или присоединение банка. Финансовая реабилитация банков осуществляется посредством списания части долгов, передачи недействующих активов АРБ, а также предоставления необходимого минимума финансовых средств.

В России после банковского кризиса 1998 г. было создано Агентство по реструктуризации кредитных организаций (АРКО). Функции АРКО:

- приобретение контрольных пакетов (долей в уставных капиталах) банков, утративших капитал, и управление этими банками;

- принятие в залог и управление пакетами акций банков;

- вступление в уставные капиталы банков по поручению и за счет Центрального банка России и Правительства России;

- приобретение и реализация активов ликвидируемых банков;

- управление на безубыточной основе проблемными и низколиквидными активами, приобретенными у банков;

- инициация процедур банкротств;

- назначение конкурсных управляющих;

- привлечение финансовых ресурсов, в том числе путем выкупа ценных бумаг.

Одной из актуальных задач, стоящих в настоящее время перед Центральным банком России, является выявление на ранней стадии проблемных банков и поиск эффективных методов их оздоровления. Своевременное выявление и санация таких банков позволят защитить средства их клиентов и предотвратить переход проблем отдельных банков в массовые, способные привести к возникновению банковского кризиса. Банковский надзор рассматривается как одна из важнейших функций Центрального банка Российской Федерации. Особенно велико его значение в период нестабильного развития финансовых рынков и кризисного состояния экономики (рис. 56).

|

Рис. 56. Схема организации банковского надзора в России |

Исходя из целей и задач банковского надзора в Центральном банке России созданы три функционально связанные между собой контрольные структуры:

- Контрольно-ревизионное управление;

- Департамент пруденциального банковского надзора;

- Департамент инспектирования кредитных организаций.

Центральный банк России, осуществляя надзор за кредитными учреждениями уже на стадии лицензирования, ограничивает доступ на рынок банковских услуг тех банков, которые будут не в состоянии обеспечить должную финансовую устойчивость и не смогут конкурировать с уже действующими кредитными учреждениями, демонстрируя, таким образом, угрозу банкротства и нанесения ущерба своим кредиторам, вкладчикам, клиентам. Для этого указанный банк предъявляет ряд требований к размеру и структуре уставного капитала создаваемой кредитной организации, к ее учредителям, техническому оснащению, образованию и профессиональной компетентности руководителей и сотрудников банка.

При работе с уже действующими кредитными учреждениями Центральный банк, проводя мониторинг текущей деятельности какого-либо банка, выявляет конкретные негативные моменты в работе кредитной организации, затем определяет специфику финансовых трудностей коммерческого банка, производит классификацию банка по степени про - блемности.

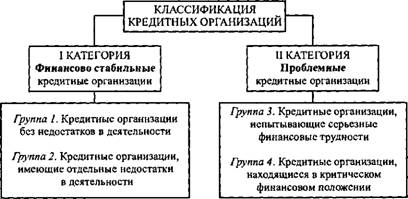

По мере развития банковской системы России критерии определения финансового состояния банков изменялись. Вместо действовавшей ранее классификации, по которой банки по степени проблемносте делились на три группы в зависимости от допущенных нарушений и глубины проблем, была введена новая классификация. В соответствии с ней все банки с точки зрения финансового состояния подразделяются на две категории с выделением в каждой категории двух классификационных групп (рис. 57).

|

Рис. 57. Классификационные группы финансового состояния кредитных организаций на территории России |

Изменение классификации было произведено с целью совершенствования методики надзора за деятельностью банков и обеспечения лучших условий применения к ним адекватных мер со стороны Банка России. В новой классификации дана более детальная группировка по признакам проблемносте, увеличено число классификационных групп, что позволит Центральному банку адекватно и своевременно реагировать на возникающие в деятельности того или иного банка проблемы и находить пути решения этих проблем. Отнесение к какой-либо классификационной группе обычно производится на основании данных месячной отчетности банков.

Ікатегория. Финансово стабильные кредитные организации

Группа 1. Кредитные организации без недостатков в деятельности. К этой группе не может быть отнесена кредитная организация (КО), имеющая хотя бы один из недостатков, перечисленных в характеристики группы 2.

Группа 2. Кредитные организации, имеющие отдельные недостатки в деятельности. К таким недостаткам относятся:

- неустраненный факт нарушения норм законодательства Российской Федерации и (или) нормативных актов Банка России;

- неудовлетворенное требование кредитора или неисполненная обязанность по уплате обязательных платежей, в том числе перед Банком России;

- неустраненный факт нарушения порядка обязательного резервирования (недовзнос резервов, неуплаченные штрафы, выявленные нарушения расчета обязательных резервов в течение последних трех месяцев).

Кроме того, к данной группе относятся КО, у которых наблюдается снижение значения показателя достаточности собственных средств (капитала) - норматива НІ - по отношению к предыдущей отчетной дате более чем на 10% или когда такое снижение капитала проявляется как устойчивая тенденция на протяжении последних шести месяцев и более. Уменьшение значения норматива HI не учитывается, если его фактическое значение превышает установленный норматив в два раза и более. Основаниями для отнесения КО ко второй группе являются также:

- текущие убытки либо превышение использованной прибыли над фактически полученной и (или) непогашенные убытки предшествующих лет;

- иммобилизация средств в затраты капитального характера (часть стоимости основных средств (за вычетом амортизации и фактических затрат на строительство), находящихся на балансе КО, в размере, превышающем сумму источников собственных средств);

- невыполнение нормативных требований Банка России по созданию системы управления рисками и (или) системы внутреннего контроля.

II категория. Проблемные кредитные организации

Недостатки в их деятельности создали или могут создать реальную угрозу интересам их кредиторов, клиентов и (или) участников. Ко второй категории должны быть отнесены КО, имеющие как минимум один из следующих признаков:

- наличие хотя бы одного из оснований для осуществления мер по предупреждению банкротства в соответствии с Федеральным законом «О несостоятельности (банкротстве) кредитных организаций»;

- неустраненный факт нарушения правил ведения бухгалтерского учета и (или) представления недостоверной отчетности по данным надзора или проверки (имеется в виду такое искажение данных, когда КО относится к неоправданно высокой группе или показывается выполнение пруденциальной нормы, хотя при использовании правильных данных будет выявлено ее нарушение).

При классификации КО Банк России учитывает также отрицательные аудиторские заключения, отказы аудиторских фирм от выражения своего мнения о достоверности отчетности КО или их сомнения по поводу возможностей КО продолжать свою деятельность и выполнять свои обязательства в течение как минимум 12 месяцев, следующих за отчетным. Ко второй категории относятся также банки, не представляющие информацию о своей деятельности и финансовом положении в порядке, установленном в Российской Федерации, препятствующие деятельности органов банковского надзора, а также получению информации о своей деятельности физическими и юридическими лицами. Банки, систематически невыполняющие требования Банка России по устранению недостатков (двукратно в течение последних 12 месяцев), также относятся ко второй категории проблемных банков.

Группа 3. Кредитные организации, испытывающие серьезные финансовые трудности. К этой группе относятся КО, проблемы в деятельности которых носят выраженный характер, либо очевидным является возникновение серьезных проблем в будущем, однако пока еще нет оснований для отнесения их к группе 4.

К группе 3 относятся КО, имеющие хотя бы один из следующих признаков:

- невыполнение норматива достаточности капитала HI (но его фактическое значение не ниже 5.%), и (или) норматива мгновенной ликвидности Н2, и (или) норматива текущей ликвидности НЗ;

- нарушения порядка обязательного резервирования сроком более трех рабочих дней и (или) два случая нарушения за последние три месяца при составлении расчета регулирования размера обязательных резервов.

К группе 3 могут быть отнесены также КО, которые не представили на одну отчетную дату требуемые формы отчетности, а также расчет обязательных резервов или представили их с задержкой более чем на 5 рабочих дней, а также КО, систематически (два раза и более в течение последних 6 месяцев) задержавшие представление форм отчетности до 5 рабочих дней.

Группа 4. Кредитные организации в критическом финансовом положении. К ним относятся КО, проблемы в деятельности которых приобрели наиболее острый и (или) затяжной характер, включая КО, имеющие внешние признаки несостоятельности (банкротства). К группе 4 относятся также КО, которые допускают следующие нарушения:

- не удовлетворяют требования отдельных кредиторов по денежным обязательствам и (или) не исполняют обязанности по уплате обязательных платежей, в том числе перед Банком России в течение одного месяца и более с момента наступления даты их исполнения;

Или

- не выполняют норматив достаточности капитала HI;

Или

- нарушили порядок обязательного резервирования сроком более одного месяца и (или) допустили более двух случаев нарушений за последние шесть месяцев при составлении расчета регулирования обязательных резервов.

К группе 4 могут также относиться КО, которые систематически не представляют требуемые формы отчетности или представляют их с задержкой более чем на 5 рабочих дней (минимум двукратное в течение последних 6 месяцев непредставление или задержка сроком более 5 рабочих дней).

После отнесения банка к той или иной классификационной группе определяются меры воздействия со стороны Центрального банка.

Основные рычаги воздействия Центрального банка на проблемные кредитные учреждения изложены в Федеральном законе «О Центральном банке Российской Федерации (Банке России)». Они предусматривают спектр мер от доведения до сведения руководства кредитной организации информации о выявленных недостатках в деятельности банка с требованием их ликвидации до введения временной администрации и применения крайней меры - отзыва лицензии.

Среди арсенала мер, имеющихся в распоряжении Центрального банка, можно выделить предупредительные и принудительные меры воздействия.

Предупредительные меры воздействия применяются в тех случаях, когда недостатки в деятельности банка непосредственно не угрожают интересам кредиторов и вкладчиков. Эти меры воздействия могут применяться:

- при ухудшении показателей деятельности кредитной организации, если экономические нормативы деятельности банком выполняются или имеют место незначительные ухудшения, не свидетельствующие о развитии процессов, угрожающих финансовому состоянию кредитной организации, интересам ее кредиторов и вкладчиков;

- если по данным отчетности кредитной организации имеются признаки, свидетельствующие об опасности ухудшения финансового состояния кредитной организации (текущие убытки от банковских операций и сделок, тенденция к снижению собственных средств и т. д.);

— при несоблюдении требований законодательства и нормативных актов Банка России в части регистрации кредитных организаций, их лицензирования и расширения деятельности.

При более серьезных нарушениях в деятельности банков, сопровождающихся ухудшением их финансового состояния, применение предупредительных мер должно сочетаться с принудительными мерами воздействия.

Принудительные меры воздействия применяются в том случае, если совершаемые кредитной организацией операции создали реальную угрозу интересам клиентов или кредиторов (вкладчиков). Кроме того, основаниями для применения принудительных мер воздействия являются нарушение или невыполнение кредитной организацией банковского законодательства, нормативных актов и предписаний Банка России, непредставление или представление неполной либо недостоверной информации.

Самой распространенной мерой принудительного воздействия является штраф. Величина штрафов за нарушение каждого вида пруденциальных норм колеблется от 0,05 до 0,1% от размера минимального уставного капитала.

Надзорные органы имеют право потребовать от кредитной организации осуществления мероприятий по ее финансовому оздоровлению - изменению величины или структуры активов (пассивов), в том числе в рамках предоставляемого кредитной организацией плана финансового оздоровления (санации). План санации должен содержать три части, в первой из которых дается оценка ситуации в кредитной организации (представляются общие сведения о кредитной организации, ее роли и значении в экономике региона РФ, динамики развития и причин возникновения кризиса в банке, его финансового состояния). Во второй части приводятся мероприятия по финансовому оздоровлению кредитной организации (учитываются участие акционеров и третьих лиц в финансовом оздоровлении, возможности сокращения расходов банка, источники дополнительных доходов, реализация имущества и других активов кредитной организации, прочие мероприятия). В третьей части приводятся результаты санирования, включая ориентировочные показатели на конец отчетного квартала и следующего года и на период до выхода из кризиса.

Кредитным организациям также может быть ограничено (на срок до шести месяцев) или запрещено (на срок до года) проведение отдельных банковских операций в рублях и иностранной валюте.

В случае опасного нарастания проблем в деятельности банка, его неудовлетворительного финансового положения в целях ограничения риска кредиторов и клиентов кредитной организации надзорный орган вправе ввести запрет на открытие филиалов сроком до одного года, а также потребовать замены руководителей кредитной организации.

Еще одной мерой принудительного воздействия Банка России на деятельность проблемных банков является введение временной администрации с передачей ей полномочий органов управления кредитной организацией.

Если применение вышеуказанных мер воздействия Центрального банка на проблемный банк не привело к стабилизации деятельности банка, органы надзора Банка России могут принять решение об отзыве лицензии на осуществление банковских операций у данной кредитной организации.

Применяемые меры воздействия Центрального банка на проблемные кредитные учреждения должны учитывать степень и причины возникновения проблем, а также функциональную значимость банка. При оценке функциональной значимости банка кредитные организации по величине капитала можно разбить на три группы.

К первой группе относятся структурообразующие кредитные организации, имеющие существенное значение для денежно-кредитной системы Российской Федерации - концентрирующие межбанковские операции, занимающие основное место в кредитовании экономики (в том числе в отраслевом и региональном разрезе), привлекающие значительный объем средств клиентов.

Во вторую группу включаются средние банки с диверсифицированным кредитным и депозитным портфелем, которые по масштабам значительно уступают кредитным организациям первой группы.

Третья группа состоит из мелких банков, главным образом имеющих узкую специализацию.

Учитывая, что Центральный банк России отвечает за поддержание стабильности банковской системы и не несет ответственности за состояние каждой конкретной кредитной организации, конкретный состав применяемых мер определяется на базе комплексной оценки функционального характера банка и степени развития финансовых трудностей.

К крупным (структурообразующим) банкам в первую очередь применяются предупредительные меры воздействия. Из принудительных мер воздействия используются такие, которые не связаны с ограничением возможности банков самостоятельно преодолевать финансовые трудности.

Для средних и мелких банков наиболее эффективными являются меры принудительного характера, включающие ограничение проведения банком операций.

В случае отзыва лицензии ставится задача в короткий срок с учетом прав и законных интересов кредиторов осуществить ликвидацию кредитной организации. С принятием Закона РФ «О несостоятельности (банкротстве) кредитных организаций» процедура ликвидации банков-банкротов существенно упростилась.

Таким образом, основным принципом применения инструментария регулирования Центральным банком РФ является жесткость в отношении нарушений законодательства и нормативных актов Банка России в сочетании с активной позицией по стабилизации функционально значимых банков, при этом приоритет отдается решению общесистемных задач.