Финансы, деньги, кредит и банки

ФУНКЦИИ И ВИДЫ ДЕНЕГ

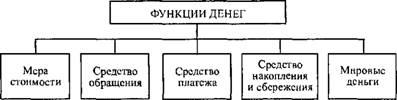

Сущность денег как экономической категории проявляется в их функцияХ, которые вырАжают внутренНее содержание денег. ЕДинство фунК- ций создает представление о деньгах как об особом, специфическом товаре^учасшушЩЁЫВ качестве необходимого элемента в воспроизводственном, процессе-общеетва-(рис. 18).

|

Рис. 18. Функции денег 217 |

Функция денег как меры стоимости

СтоимОсть вСех товаров получает всеобщее выражение в деньгах, а величина стоимости товаров измеряется посредством приравнивания их к определенному количеству денег. ОднаКо не деньги делают товары соизмеримыми, а количество овеществленного человеческого труда, затраченного на производство товаров. Все^Швары могут быть измерены в сТоимостном выражении одним и тем же специфическим товаром, об - ладающим стоимостью - деньгами.

ОСобенностЬ данной функции заключается^ тоМ, что ее выполняют Идеальные деньги, то есть мысленно представляемые^а не находящиеся в руКах товаровладельцев. Товары мысленно приравниваются к деньгам еще до их обмена, и огромная сумма стоимости может быть выражена в деньгах при их отсутствии у товаровладельца.

В то же время особенность функцИи денЕг как меры стоимости зак - Лючается в том, что ее_вьшодняЮт не услОвные знаки, а полноценные деньгИ, то есть деньги, обладающИЕ самостояТельной стоимостью.

Стоимость товара, выраженная в деньгах, называется ценой. ОНа опреДеляется общественно£цеобходимыми затратами труда на его производство и реализацию. В основе цен и их движения лежит закон стонмостн. Дена товара формируется на рынке, и при равенстве спроса и предложения на товары она зависит от стоимости товара и стоимости денег. При функционировании полноценных денег цена на товары прямо пропорциональна стоимости этих товаров и обратно пропорциональна стоимости денег. В связи с несоответствием спроса и предложения на рынке цена товара неизбежно отклоняется от его стоимости. По таким отклонениям цен (вверх и вниз) от стоимости товаропроизводители определяют, каких товаров произведено недостаточно, а каких - в избытке.

Для сравнения различных товаров между собой возникает техническая необХодимоСть установления единицы их меры стоимости, поэтому в каждом государстве устанавливается собственная мера стоимости - масштаб цен,_

Масштаб цен - средство измерения цен всех товаров в денежных единицах. Он является составной частью функции меры стоимости. Его эволюция имеет длительную историю использования еще до того, как благородные металлы стали деньгами^Например, в тех условиях, когда в качестве денег функционировали ракушки, скот; меха и т. д., субстанцией масштаба цен служили одна ракушка, одно животное и т. д. Однако в природе достаточно сложно найти одинаковые по качественным характеристикам ракушки, животных и т. д. Это мешало использованию их в роли денег. Все неудобства^ связанные с неоднородностью, делимостью, сохраняемостью, портативностью денег, используемых на ранних стадиях товарообмена, сняли благородные металлы.

При обращении металличЕских денег фуНкцию мЕры стоиМости выполняло золото и сеРебро. Поэтому масштаб-цеи-в-данных условиях представляет собой весовое количество ^драгоценного металла в принятой денежной единице, фиксируемое государством в законодательном порядке. Например:^

1. Содержание в одном долларе США чистого золота в 1900 г. было принято равным 1,50463 грамма, но при дальнейшей девальвации оно снижалось трижды и в 1973 г. составило 0,737 грамма.

2. Золотое содержание денежной единицы бывшего СССР - рубля - с 1 января 1961 г. было установлено в размере 0,987412 грамма.

Первоначально весовое содержание монет совпадало с масштабом цен. Например, фунт стерлингов был равен фунту серебра. В дальнейшем данное равенство было нарушено, чему послужили следующие причины: снашивание монет; порча монет; уменьшение весового содержания монет государственной властью; переход от менее ценных к более ценным металлам монет (от меди к серебру и далее к золоту); прекращение размена кредитных денег на золото.

Отклонение реального металлического содержания денежной единицы от официального Масштаба цен привело к противоречию между ними, которое удалось разрешить в результате реформирования мировой валютной системы 1976—1978 гг. (Ямайское соглашение). Итогами данного соглашения стали:

- отмена золотого содержания денежных единиц и официальной цены на золото;

- замена официального масштаба цен на фактический, складывающийся стихийно в процессе рыночного обмена.

Неразменные (на драгоценные металлы^ деньги стали нести в себе содержание «авансированной»-Д9реритрлиадй (или крещщщц) СтоимО - cjtt При обращении неразменных кредитных денег круг действия их функции как меры стоимости расширяется._Цена (выражение стоимости товара в денежных единицах) товАров нАчинает фОрмирОваться в сфере производства, так как, во-первыхг общественное признание созданных товаров начинает происходить именно в производственном процессе, а во-вторых, соизмерение овеществленного человеческого труда, содержащегося в товарах, осуществляется до их обмена, то есть до приравнивания к деньгам. На рыНке_же происходит их окончательная корректировка.

Таким Образом, пРи обращении современных кредитных денег, не - разменных_назолотог цена товара находит свое выражение не только в деньгах, но и во всех других товарах, в которых получает свое подтверждение.

Функция денег как средства обращения

Продажа товара на деньги дает возможность производителю покупать другие товары:

В этом процессе деньги играют роль посредника в обмене товаров и выполняют функцию средства обращения. -

Товарное обрАщение, опосредованное деньгами^ имеет преимущества по сравнению с обменом товара на товар^поскодьку не требует:

- взаимного соответствия потребностей двух обменивающихся товаровладельцев;

- совпадения по времени актов продажи и купли;

- совпадения актов купли-продажи в пространстве.

Преодолевая границы непосредственного товарообмена, деньги как средство обращения способствуют развитию товарного обмена.

Деньги как средство обращения обслуживают розничный товарооборот и сферу оказываемых платных услуг.

К особенностям денег как средства обращенш^ледует отнести прежде всего реальное присутствие денег в обращении и мимолетность их участия в обмене^ связи с этим функцию средства обращения могут выполнять неполноценные деньги - бумажные и кредитные.

Функция денег как средства платежа

Товары не всегда могут продаваться за наличные деньги, так как к моменту появления на рынке одного товаровладельца со своим товаром у других товаровладельцев часто еще нет наличных денегЛТричинами этого являются:

- неодинаковая продолжительность периодов производства различных товаров^

- неодинаковая продолжительность периодов обращения различных товаров;

- сезонный характер производства и сбыта ряда товаров.

Поэтому возникает необходимо сть купли-продажи товаров в кредит, то есть с отсрочкой уплаты денег.

Движение денег как средства платежа можно представить следующим образом:

Т-О

Где О - долговое обязательство.

Когда товары продаются в кредит, средством платежа служат не сами деньги, а выраженные в них долговые обязательства, например векселя, по истечении срока которых заемщик обязан уплатить кредитору указанную в обязательстве сумму денег:

Таким образом, являясь средством погашения долгового обяза - тельства, деньги выполняют функцию средства платежа. Сфера функционирования денег как средства платежа это:

1. Продажа товаров в кредит.

2. Выплата зарплаты рабочим и служащим.

3. Оплата финансовых обязательств (по займам, налогам, арендная плата за землю, помещения и т. д.).

Назначение денег как средства платежа заключается в том, что здесь они являют сяорудием погашения разного рода долговых обязательств, причем акт погашения обязательств отделен от времени их возникновения.

Возникающий в процессе товарного обращения разрыв во времени может создать опасность неплатежа со стороны должника, если при наступлении срока погашения долгового обязательства заемщик оказался неплатежеспособным. Современные условия хозяйствования предполагают сокращение объема наличных расчетов и рост продажи товаров в кредит, тем самым происходит объединение многих товаровладельцев,. Поэтому неплатежеспособность одного заемщика однозначно приведет к неплатежеспособности остальных.

Таким^образом, деньги, выполняя функцию средства платежа^ способны создать кризисную ситуацию, в системе товарно-денежных отношений, а вместе с ней и в экономике государства в целом.

Функция денег как средства накопления и сбережения

Деньги, являясь всеобщим эквивалентом, то есть обеспечивая их владельцу получение любого товара, становятся всеобщим воплощением общественного богатства. ПОэтому у люДЕй возниКает стремление к иХ накоплЕНию и сбЕрежению.

Деньги как средство накопления и сбережения должны обладать способностью сохранять стоимость хотя бына определенный период и обязательно быть реальными. Без накоплений и сбережений становится невозможным осуществлять воспроизводство. Создание денежных резервов на предприятии обеспечивает сглаживание возникающих нарушений у отдельного хозяйственного субъекта, а в масштабе страны - диспропорций в народном хозяйстве.

Деньги выполняют функцию накопления и сбережения, коща они, после реализации товаров и услуг, временно изымаются из обращения, оседают в руках товаропроизводителей и используются для совершения покупок в будущем.

Гв определенные исторические эпохи накопления производились по - разному. В докапиталистических формациях они осуществлялись путем извлечения из обращения золота и серебра и превращения их в сокровища. С развитием товарного производства и утверждением капитализма необходимость накоплений в форме «остывших сокровищ» исчерпывается. Появляется потребность их вложения в оборот с целью получения прибыли^

Таким образом, в современных условиях хозяйствования накопления на краткосрочный период осуществляются при помощи кредитных учреждении, а на долгосрочный период - путем вложения в корпоративные и государственные ценные бумаги* причем в обоих случаях сосредоточение капитала происходит с целью получения дохода. При размещении денежных сбережений, как правило, учитываются такие требования, как надежность вложений и возможность их использования по первому требованию владельца, снижение до минимальных значений рисков, связанных с потерями в результате обесценения денег или несостоятельности кредитных учреждений.

Функция мировых денег

Развитие международных политических и экономических отноше- ний(внеишеторговых международных кредитных связей и т. д.) обусловливает функционирование денег на мировом рЫнке. В этом случае, по образному выражению К. Маркса, «деньги сбрасывают с себя национальные мундиры». Если внутри отдельной страны могут обращаться не только полноценные, но и неполноценные (бумажные и кредитные) деньги, то на мировом рынке знаки стоимасшмібязательньїе к приему в рамках отдельного государства, теряют силу. Мировые деньги выступают в виде слитков благородных металлов, а в условиях развитого капитализма - только в виде золота^

Во внешнеэкономической деятельности государств мировые деньги выполняют ролы_

1. Международного платежного средства. При расчетах по международным балансам (в случае превышения объема платежей страны за границу над объемом поступлений из-за границы).

2. Международного покупательного средства. При прямой покупке товаров за границей и оплате их наличными (чрезвычайные ситуации).

3. Всеобщего воплощения общественного богатства. В этом случае происходит перенесение богатства из одной страны в другую при взимании военных контрибуций, репараций, предоставлении внешних займов и кредитов, субсидий и др.

Мировые деньги - это воплощение всех предыдущих функций денег.

По мере развития товарного обмена полноценные деньги лревра- щаются алнакихтоимости^Деньги как бы разделяются на полноценные деньги (золотые и серебряные) и их заменители (бумажные, кредитные). В условиях быстроразвивающихся общественных связей и развитой организации денежной системы происходит отход денежных средств I обращения и платежа от металлической основы: бумажные и кредит - - ные деньги перестают размениваться на золото.

ПоСде утВерждения золотого. стандарта (Париж, 1867 г.) в качестве мировых денег, наряду с золотом, стали выступать и национальные деньги, разменные на золото^ (британский фунт стерлингов, доллар США и др.).

Претерпела изменения и функция денег как мировых денег в результате тендещии к ограничению международных расчетов золотом. ВалютъузЕдущих стран мира (в первую очередь, доллар США) стали функционировать как международные платежи, покупательные резервные средствалБыли созданы новые функциональные формы мировых денег в виде денежных заменителей - СДР [2]J ЭКЮ[3] (замененная на евро с 1 января 1999 г.). При данных обстоятельствах золотые запасы выполняют роль фонда ликвидных (легкореализуемых) активов для получения резервных валют и других средств международных расчетов.

Отход от металЛичесКого базиса - лишь одна сторона эволюции-де - нег. Вторая сторона - тенденция к сохранению сросшегося с золотом всеобщего эквивалента. В условияХ современного товарного производства драгоценный металл, успешно замененный в одних случаях, продолжает играть роль денег в функции сокровища в качестве страхового фонда, где невозможно использование никаких заменителей. Драгоцен - ный1мёталл"обладает способностью превращаться в любые реально обращающиеся денежные средства^, а через них - в любой товар. Это придает золотому сокровищу значение запаса «на черный день», значение абсолютного товара как на частном, так и на государственном уровне.

Роль и назначение денег в обществе реализуется через совокупность и единство вышерассмотренных функций денег. Выполняя свои функции, деньги способствуют более четкой специализации каждого хозяйствующего субъекта, росту объема накоплений и осуществления инвестиций.

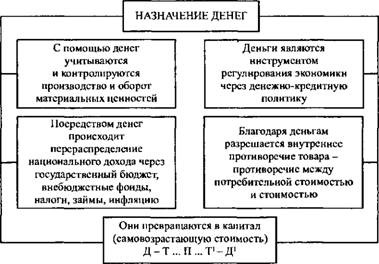

^современных условиях развития экономики назначение денег проявляется в следующем_(рис. 19).

|

Рис. 19. Назначение денег |

В то же время государство использует деньги как инструмент регулирования экономики. В развитии современной экономики деньги выполняют свои функции, способствуя росту количества обменных операций, более четкой и ярко выраженной специализации каждого хозяйствующего субъекта, увеличению объема накоплений и осуществления инвестиций. Поэтому от объема находящихся в обращении денег во многом зависит стабильное и гармоничное развитие экономики. Необеспеченная эмиссия денежных знаков стоимости ведет к обесцениванию денег, к расстройству денежного механизма и к падению объемов производства, росту цен и к ухудшению социального положения населения.

Деньги представляют собой развивающуюся категорию и Со време - Ни возникновения претерпели значительные изменения, проявившиеся в переходе от применения одних видов денег к другим, а также в изменении условий функционирования и повышении их роли.

В отдельных сферах денежного обращения и в разные периоды развития общества применялись различные виды денег (рис. 20).

|

Рис. 20. Виды денег |

Деньги в своем развитии выступали в двух видах: действительные деньги и знаки стоимости (заместители действительных денег).

Действительные деньги - это деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, то есть стоимости металла, из которого они изготовлены. Самым древним видом денег являются металлические деньги. Металлические деньги (медные, серебряные, золотые) имели разную форму: сначала штучные, затем весовые. В различных источниках по истории денег можно найти сведения о том, что изначально в обращении находились слитки металлов определенного веса и пробы, подтвержденные соответствующим клеймом (Древние Вавилон и Египет). Дальнейшее развитие товарно-денежных отношений привело к появлению монет.

Монета более позднего развития денежного обращения имела установленные законом отличительные признаки (внешний вид, весовое содержание). Наиболее удобной для обращения оказалась круглая форма монеты (меньше стиралась), лицевая сторона которой называлась аверс, оборотная - реверс, а обрез - гурт (с целью предотвращения порчи монеты гурт делался нарезным).

Первые монеты появились почти двадцать шесть веков назад в Древнем Китае и Древнем Лидийском государстве. В Киевской Руси первые чеканные монеты относятся к IX — X вв. Первоначально в обращении находились одновременно златники (монеты из золота) и серебряники (монеты из серебра).

Введение в оборот унифицированных, стандартных монет создало условия для выполнения деньгами в полной мере функций меры стоимости, средства обращения и накопления. Монеты чеканились как из драгоценных металлов, так и из более дешевых цветных металлов и их сплавов. В этой связи металлические деньги можно подразделить на два вида:

1. Полноценная монета — это монета, содержащая драгоценный металл в количестве, соответствующем ее номинальной стоимости. Полноценные монеты находились в обращении при металлической денежной системе и выполняли все функции денег.

2. Разменная монета - это монета, номинальная стоимость которой превышает стоимость содержащегося в ней металла. Разменная монета изначально представляла собой дробную часть полноценной монеты. Однако впоследствии в обращение были выпущены неполноценные монеты, которые изготавливались либо из низкопробного серебра, либо из недрагоценных металлов. Чеканка разменных монет происходила из принадлежащего государству металла на государственном монетном дворе. Это обеспечивало казне монетный доход, определяющийся как разница между номинальной стоимостью монет и ценой содержащегося в них металла.

Чеканка монет представляет собой не что иное, как эмиссию (от латинского «emissio» - «выпуск»).

Эмиссия денег — это выпуск в обращение всех видов денежных знаков. Она направлена на увеличение денежной массы в обороте.

В разные исторические эпохи механизм эмиссии денег и ее границы определялись видами используемых денег. При металлическом обращении эмиссия регулировалась стихийно - потребностями в деньгах (из-

8-3316 лишние деньги покидали сферу обращения, превращаясь в сокровища, а при их нехватке возвращались обратно).

Заместители действительных денег (знаки стоимости) — деньги, номинальная стоимость которых выше реальной, то есть больше затраченного на их производство общественного труда. К ним относятся:

- металлические знаки стоимости - стершаяся золотая монета, билонная монета, то есть мелкая монета, изготовленная из дешевых металлов, например меди, алюминия;

- бумажные знаки стоимости;

- кредитные деньги (векселя, банкноты, чеки, электронные деньги, платежные карточки).

Расширение объемов товарного производства при капитализме повлекло за собой рост обменных операций. Полноценные деньги не в состоянии были обеспечить растущие потребности хозяйства в денежном товаре из-за высоких издержек его производства и обращения. Поэтому возникла потребность их замены вначале бумажными деньгами, а затем - кредитными как более высокой формой развития денежной системы.

Бумажные деньги - это представители действительных денег.

Исторически они появились как заместители находившихся в обращении золотых монет. Объективная возможность' обращения этих денег обусловлена особенностями функции денег как средства обращения, когда деньги являлись мимолетным посредником при обмене товаров.

По сведениям исследователей истории денег, первые бумажные деньги появились в Китае в XII в. н. э. Они изготавливались из превращенной в студень внутренней части древесной коры (бумаги). На них наносились определенные знаки и печати, подтверждающие различную покупательную способность. В Европе и Америке бумажные деньги появились значительно позже, в конце XVII в. На территории Северной Америки (штат Массачусетс) они были введены в обращение в 1690 г., во Франции - в 1726 г., в России - в 1769 г., в Англии - в 1797 г., в Пруссии - в 1806 г. и т. д. Появление бумажных денег в обращении создало условия для обособления и утверждения национальных денежных систем.

Право выпуска бумажных денег присваивает себе государство (казначейство или министерство финансов). Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска (расходы на бумагу, печатание) образует эмиссионный доход казны, являющийся существенным элементом государственных финансовых поступлений. Вначале бумажные деньги выпускались государством наряду с золотыми и с целью их внедрения обменивались на них. Однако появление и рост дефицита бюджета в той или иной стране вызывал расширение эмиссии бумажных денег, размер которой зависел от потребности государства в финансовых ресурсах.

Бумажные деньги выполняют лишь две функции: средство обращения и средство платежа. Отсутствие золотого обмена не дает возможности им уйти из рбращения. Государство, постоянно испытывающее недостаток средств, увеличивает выпуск бумажных денег без учета товарного и платежного оборота. Экономическая природа бумажных денег исключает возможность устойчивости бумажно-денежного обращения, так как выпуск их не регулируется потребностями товарооборота и механизм автоматического изъятия излишка бумажных денег из обращения отсутствует. В результате бумажные деньги, застрявшие в обращении независимо от товарооборота, переполняют каналы обращения и обесцениваются. Причины обесценения: избыточный выпуск бумажных денег государством, упадок доверия к эмитенту и неблагоприятное соотношение экспорта и импорта страны.

В настоящее время бумажные деньги сохранились лишь в нескольких странах (США, Италия, Индия, Индонезия и др.), в большинстве же государств в обращении находятся кредитные деньги.

Сущность бумажных денег заключается в том, что они выступают знаками стоимости, выпускаемыми государством для покрытия бюджетного дефицита, обычно они неразменны на металл, но наделены государством принудительным курсом.

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, когда деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами. Изначально экономическое значение кредитных денег - сделать денежный оборот эластичным, способным отражать потребности товарооборота в наличных деньгах, экономить действительные деньги, способствовать развитию безналичного оборота.

Постепенно, с развитием капиталистических товарно-денежных отношений сущность кредитных денег претерпевает значительные изменения. В условиях господства капитала кредитные деньги выражают не взаимосвязь между товарами на рынке, как было раньше (Т - Д - Т), а отношение денежного капитала (Д — Т — Д), поэтому денежный капитал выступает в форме кредитных денег.

Кредитные деньги - это денежные знаки, замещающие в обращении полноценные деньги и выступающие как знак кредита.

Кредитные деньги прошли следующий путь развития: вексель, банкнота, чек, электронные деньги, платежные карточки.

Вексель - это безусловное письменное долговое обязательство должника уплатить определенную сумму в заранее оговоренный срок и в установленном месте.

Векселя представляют собой долговые обязательства, основу которых составляет коммерческий кредит. Их возникновение связано с ростом ростовщического, торгового и банковского капитала. Впервые вексель стал использоваться в Италии в XII - XIII вв. С развитием товарно-денежных отношений вексель превратился в универсальный кредитно-расчетный инструмент. Основная экономическая функция векселя — применение его в роли орудия кредита. Вексель используется при оформлении различных кредитных обязательств, в том числе при покупке товара на условиях коммерческого кредита.

Различают простой вексель, представляющий собой обязательство векселедателя уплатить по наступлении срока определенную сумму денег держателю векселя, и переводной вексель (тратта), содержащий письменное распоряжение векселедержателя (трассанта) плательщику (трассату) об уплате указанной в векселе суммы денег третьему лицу, которому переводится вексель, - получателю (ремитенту). Трассат должен акцептовать вексель, то есть дать согласие на его оплату, поставив на нем свою подпись. Акцептант переводного векселя, как и векселедержатель простого векселя, является главным вексельным должником и несет ответственность за оплату векселя в установленный срок.

Векселя могут быть «покрытыми», в основе которых лежат реальные сделки, и «дружескими», или «бронзовыми», которые не имеют товарного покрытия и взаимно выставляются с целью получения по ним банковских ссуд.

Векселя, основанные на торговых сделках, получили название коммерческих. Такие векселя при соблюдении всех требований к их оформлению принимаются банками в залог или к учету в обеспечение предоставляемых ссуд. Коммерческие банки могут переучитывать краткосрочные векселя в центральных банках.

Финансовыми называют векселя, плательщиками по которым являются банки. Разновидность финансовых векселей - казначейские векселя, выпускаемые для покрытия бюджетных расходов.

Акцептованные векселя, выставляемые экспортерами и импортерами, используются для кредитования внешней торговли.

Характерными особенностями векселя являются:

- абстрактность - на векселе не указан конкретный вид сделки;

- бесспорность - обязательная уплата долга вплоть до принятия принудительных мер после составления нотариусом акта о протесте;

- обращаемость - передача векселя как платежного средства другим лицам с передаточной надписью на его обороте (жиро или индоссамент), что создает возможность взаимного зачета вексельных обязательств.

Правовой основой обращения векселей являются следующие вексельные конвенции, принятые Женевской конференцией в 1930 г.:

1. Конвенция, устанавливающая единообразный закон о переводном и простом векселях.

2. Конвенция, имеющая целью разрешение некоторых коллизий законом о переводном и простом векселях.

3. Конвенция о гербовом сборе в отношении переводного и простого векселей.

В России 11 марта 1997 г. был принят и вступил в силу Федеральный закон «О переводном и простом векселе», основанный на Женевских конвенциях 1930 г.

Вексельная форма денежного обращения имеет существенные недостатки, поскольку предполагает определенные ограничения. Узкие границы вексельного обращения обусловили возникновение особого вида векселей, обладающих всеобщей обращаемостью, - банкнот.

Банкнота представляет собой кредитные деньги, выпускаемые Центральным банком путем переучета векселей и кредитования различных кредитных организаций и государства.

Изначально банкноты выпускались коммерческими банками и представляли собой вексель банка. Их появление связывалось с необходимостью замены долгового обязательства в форме коммерческого векселя на вексель, выпущенный банком, который обладал более высоким доверием, чем его предшественник. В отличие от векселя банкнота представляла собой такую разновидность наличных денег, которая могла осуществить акт немедленного платежа, в том числе дробными частями. Со временем закрепление монопольного права выпуска банкнот за эмиссионными (центральными) банками придало банкнотам общественную (государственную) гарантию. Вместе с тем, они превратились в бессрочные долговые обязательства, обладающие всеобщей обращаемостью, то есть превратились в обязательные к приему законные платежные средства на всей территории отдельно взятого государства.

Первые банкноты как разновидность кредитных денег стали известны с конца XVII в. и имели двойное обеспечение: золотое, так как золотой запас эмиссионных банков обеспечивал их обмен на золото, и товарное, поскольку их эмиссия производилась на основе коммерческих векселей. Такие банкноты назывались классическими и обладали высокой надежностью и устойчивостью. В связи с этим классические банкноты были в состоянии выполнять функцию простого сохранения стоимости, присущую полноценным деньгам, через механизм их размена на драгоценный металл (золото, серебро). В условиях свободного размена банкнот на золото количество разменных банкнот, находящихся в обращении, должно было быть равно количеству золота, необходимого для обращения. При этом каждая банкнота являлась представителем обозначенного на ней количества золота.

В отличие от классических у современных банкнот отсутствуют оба вида обеспечения: прекращен свободный размен на золото; в сфере обращения векселей преобладают финансовые обязательства. В настоящее время эмиссия банкнот находится под полным контролем государства, которое берет на себя всю ответственность за работу денежной системы.

Чек представляет собой разновидность переводного векселя, который содержит безусловное распоряжение чекодателя кредитному учреждению о выплате чекодержателю указанной в нем суммы.

В современных условиях хозяйствования чек играет важную роль. В экономически развитых государствах значительный объем платежей за приобретенные товары и оказанные услуги проводится безналичным путем - при помощи чеков, которые:

— служат средством получения наличных денег с расчетного счета в банке;

- выступают средством обращения и платежа при приобретении товаров, погашении долгов;

— являются инструментом безналичных расчетов, значительно сокращая при этом объем наличных денег в обороте.

Различают следующие виды чеков:

— именные чеки, выписанные на определенное лицо без права передачи другому лицу;

— ордерные чеки, составленные на определенное лицо, но с правом передачи другому лицу по индоссаменту;

- расчетные чеки, используемые при проведении безналичных расчетов;

— предъявительские чеки, когда обозначенная на них сумма выплачивается без указания получателя;

- акцептованные чеки, когда платеж указанной на них суммы производится после акцепта (согласия) банка.

Несмотря на отмеченные достоинства использования чеков в качестве денежного товара чековому обращению присущ ряд недостатков. В частности, повсеместное их использование в качестве средства обращения и платежа создало большие сложности в их обработке (проверка подлинности чеков, подписей на них и т. д.). Кроме того, увеличение объема операций, связанных с инкассацией чеков, требует значительного числа квалифицированных банковских служащих, что в свою очередь удорожает процедуру обработки чеков.

Учитывая эти проблемы, экономически развитые страны со второй половины XX столетия стали переходить на более экономичные формы расчетов. В 60-е годы появились первые электронные устройства по обработке чеков и ведению текущих счетов, то есть появился другой вид денежного товара - электронные деньги.

Электронные деньги представляют собой систему, которая посредством передачи электронных сигналов, без участия бумажных носителей, осуществляет кредитные и платежные операции.

В настоящее время межбанковские расчеты немыслимы без электронных систем перевода средств. К таким системам относятся:

- СВИФТ (S. W.I. F.T) - система электронных коммуникаций в международном финансовом обороте (учреждена в 1977 г., состав участников - около 4800 банков и финансовых учреждений, в т. ч. и российских);

- ЧИПС (CHIPS) - система электронных переводов Нью-Йоркской расчетной палаты (130 банков-участников).

Широкое внедрение электронно-вычислительных машин в практику банковского хозяйствования вызвало применение платежных карточек.

Платежная карточка представляет собой разновидность денежного товара, дающую право его владельцу осуществлять списывание средств с его счета в кредитном учреждении в пределах его остатка либо сверх имеющихся средств на счетах, но в пределах установленных лимитов.

По виду проводимых расчетов различают следующие виды платежных карточек:

- дебетовые карточки. Они позволяют, не прибегая к бумажным носителям, списывать деньги со своего счета в банке только в пределах его остатка. Кроме того, с их помощью можно получать наличность в банкнотах и приобретать товары, осуществляя расчеты через банковские электронные терминалы;

- кредитовые карточки. Они позволяют осуществлять те же самые операции, что и дебетовые карточки, но в отличие от них связаны с открытием кредитной линии в банке, в результате чего их владелец имеет возможность пользоваться кредитом при осуществлении покупок и получении наличных денег.

К наиболее распространенным зарубежным платежным карточкам относятся: «Виза», «Мастер-Кард», «Америкэн экспресс», а к отечественным - «СТБ-Кард», «Юнион Кард», «Золотая корона» и др.