ХАРАКТЕРИСТИКА НЕКОТОРЫХ ВИДОВ БАНКОВСКИХ ИННОВАЦИЙ

На российском финансовом рынке постоянно появляются самые разнообразные новые банковские продукты и операции.

Возникновение банковских инноваций обусловлено в основном тремя причинами:

♦ непрерывным движением предпринимательской мысли и стремлением обойти конкурентов;

♦ периодически возникающим кризисом (или общим, или частным) в банковской сфере, что является стимулом к усилению финансовой мысли и повышению финансовой устойчивости банка;

♦ функционированием финансового рынка в зарубежных странах, что дает информацию о банковских нововведениях за рубежом.

В качестве примеров рассмотрим возможные на российском рынке банковские инновации:

1. Валютно-процентный своп.

2. Своп с нулевым купоном.

3. Микрокредитование пенсионеров.

4. Счет НОУ.

5. Складирование свопов.

6. Операции по сочетанию контокоррента с овердрафтом.

Своп (англ. swap, swop — обмен, менять) представляет собой валютную операцию по обмену между субъектами обязательствами или активами1 .Традиционные свопы — это валютный своп и процентный своп.

Валютный своп представляет собой покупку и одновременную форвардную продажу валюты (депорт) или, наоборот, продажу и одновременную форвардную покупку валюты (репорт). Процентный своп — это обмен процентными ставками по заемным средствам.

Сочетание этих двух свопов ведет к совершенно новой финансовой операции: валютно-процентнооому свопу.

Валютно-процентный своп представляет собой обмен как валютами, так и процентами. Этот вид свопа может быть заключен между несколькими участниками.

Пример.

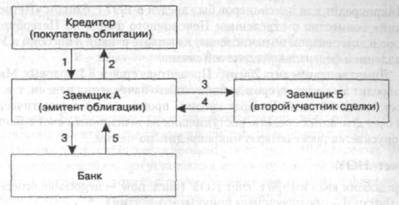

Заемщик А имеет облигацию в долл. США с фиксированной процентной ставкой. Заемщик Б имеет облигацию в долл. США с плавающей процентной ставкой. Они обмениваются облигациями через банк следующим образом (рис. 9.3).

|

Где 1 — облигация в долларах с фиксированной ставкой; 2 — облигация в марках с фиксированной ставкой; 3 — облигация в долларах с плавающей ставкой. Рис. 9.3. Валютно-процентный своп (трехсторонняя сделка) |

|

1 См. Балабанов И. Т. Основы финансового менеджмента: Учебн. пособие. 2-е изд., доп. и перераб. — М.: Финансы и статистика, 1999. |

Рис. 9.3 показывает, что заемщик А обменивает облигацию в долл. США с фиксированной ставкой на облигацию в немецких марках с фиксированной ставкой. Это обычный обмен валют, т. е. валютный своп. Заемщик Б обменивает облигацию в долл. США с плавающей став

кой на облигацию в долл. США с фиксированной ставкой. Это обычный обмен процентами, т. е. процентный своп. Заемщик В обменивает облигацию в немецких марках с фиксированной ставкой на облигацию в долл. США с плавающей ставкой. Это обмен как валютами, так и процентами, т. е. валютно-процентный своп.

Нулевой купон означает отсутствие купонного дохода. При этом доход по ценной бумаге образуется не за счет процентов, начисленных на номинальную стоимость ценной бумаги, аза счет скидки (дисконта) с номинальной стоимости ценной бумаги при ее продаже и погашении ценной бумаги по номинальной стоимости (облигации ГКО, ОФЗ, МКО и др.).

|

|

|

Имеем: долей единицы, что равно |

|

0,118 х 100 = 11,8 % годовых. |

Сущность свопа с нулевым купоном заключается в том, что эмитент бескупонной облигации может осуществить обмен фиксированного дохода на доход по плавающей процентной ставке путем одновременного процентного свопа и обратного ежегодного платежа.

Пример.

Хозяйствующий субъект А выпустил облигации, т. е. он является эмитентом облигации. Номинал облигации 10 тыс. долл. США, срок обращения — 2 года. Эмитент продал облигацию за 8 тыс. долл. США. В этом случае покупатель облигации является кредитором хозяйствующего субъекта А, а сам хозяйствующий субъект выступает как заемщик (заемщик А). Одновременно заемщик А заключил договор свопа с заемщиком Б на обмен своей фиксированной ставки на предполагаемую заемщиком Б плавающую сьавку Л ИБО Р. Процентная ставка рассчитывается по формуле:

|

|

Где п — процентная ставка (норма дисконта), в долях единицы; t — число лет;

Kt — размер капитала к концу t-года; к — первоначальный капитал.

|

|

Где 1 — цена покупки облигации при ее эмиссии (8 тыс. долл. США); 2 — номинал облигации (10 тыс. долл. США);

3— сумма фиксированной ставки (11,8%)

Со стоимости облигации (8 тыс. долл. США);

4— сумма ставки ЛИБОР со стоимости облигации (8 тыс. долл. США);

5— сумма поступления денег в срок погашения облигации (1 0-8 = 2 тыс. долл США).

Рис. 9.4. Своп с нулевым купоном

Рис. 9:4 показывает, что эмитент (заемщик А) продал облигацию номиналом 10 тыс. долл. США за 8 тыс. долл. США. Это означает, что сумма 10 тыс. долл. США была дисконтирована по ставке 11,8 % годовых.

Одновременно заемщик А заключил с заемщиком Б договор свопа, по которому он получает от заемщика Б фиксированную ставку (11,8 %), а сам выплачивает ему ставку ЛИБОР. Сумму 8 тыс. долл. США, полученную по фиксированной ставке, заемщик А вкладывает в банк под 11,8 % годовых. Через 2 года эта сумма принесет ему доход в 2 тыс. долл. США: 8 + (1 + ОД 18)2 -8 = 2 тыс. долл. США.

Это обеспечит ему выплату 10 тыс. долл. США в погашение беспроцентной облигации.

Микрокредит для пенсионеров был введен в 1997 г. банком «Петровский» совместно с отделением Пенсионного фонда по Петербургу, Городским центром по начислению и выплате пенсий и пособий и Управлением федеральной почтовой связи.

Лимит микрокредита 200 руб. Процентная ставка 8 % годовых. Микрокредит выдается на срок до ближайшего начисления пенсии, т. е. на срок менее 30 дней. Возврат кредита производится автоматически, за счет денежных средств, поступивших на пенсионный счет в банке. Допускается также возврат микрокредита по частям.

Кредобанк ввел в 1996 г. счет НОУ (англ. now — negotiable orders of withdrawal — обращающиеся приказы об изъятии).

Счет НОУ, называемый также в отечественной литературе неправильным термином «НАУ», представляет собой соединение депозитного вклада и текущего счета. Владелец счета НОУ имеет право при уведомлении за 30 дней выписать «обращающиеся приказы об изъятии» и использовать их для платежей как расчетные чеки. По счету НОУ устанавливается обязательный минимальный остаток вклада, который возвращается владельцу только после закрытия счета, а также строгое назначение вклада. Пороговое значение вклада — это средний размер остатка денежных средств на счете, при превышении которого на всю сумму счета начисляются проценты. Начисление процентов производится ежемесячно.

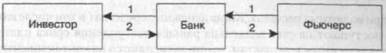

Складирование свопов (англ. warehousing of swaps) — это заключение договора о свопе с банком и его страхование (обычно фьючерсами) до того момента, пока банк не подыщет вторую сторону договора о свопе. Сделки заключаются по требованию, и наличие второй стороны в момент заключения не обязательно.

Возможна, например, следующая схема складирования свопов. Банк заключает с инвестором договор об обмене процентными ставками и одновременно производит страхование величины процентной ставки (рис. 9.5).

Схема на рис. 9.5 показывает, что по договору свопа банк платит инвестору фиксированную ставку в обмен на получение от него плаваю-

|

|

Где 1 — движение фиксированной процентной ставки; 2 — движение плавающей процентной ставки.

Рис. 9.5. Складирование свопов

Щей ставки. Банк страхует риск потерь от снижения величины фиксированной процентной ставки ниже величины плавающей ставки.

Например, фиксированная процентная ставка — 10 % годовых. Величина плавающей ставки устанавливается в ходе торгов на валютной бирже. С целью страхования риска от снижения величины фиксированной ставки ниже величины плавающей ставки банк приобрел шестимесячный фьючерсный контракт на получение процентной ставки в размере 10 % годовых.

Через шесть месяцев на рынке возможны две ситуации.

1 -я ситуация. В ходе торгов на бирже наблюдалась тенденция к снижению величины плавающей процентной ставки по сравнению с величиной фиксированной ставки. Поэтому банкдержал фьючерс до окончания срока его действия и закрыл при величине плавающей ставки 7 % годовых.

Доходность по складированию свопов составила 1,5 % годовых:

|

|

2-я ситуация. В ходе торгов на бирже наблюдалась тенденция к росту величины плавающей процентной ставки по сравнению с величиной фиксированной ставки. Поэтому банк продал фьючерс. В день окончания срока договора о свопе величина плавающей ставки составила 12 % годовых.

Доходность по складированию свопов составила 1 % годовых: (12 — 10) х 6

12

Операции по сочетанию контокоррента с овердрафтом

Содержание операции по сочетанию контокоррента с овердрафтом состоит в их совместном использовании при денежных платежах, особенно при валютных расчетах. Когда денежные средства ( в том числе валюта) поступают на счет владельца раньше наступления срока платежа по заключенным контрактам, то они зачисляются на контокоррентный счет. Если срок платежа наступает раньше срока поступления денег, то инвестор использует овердрафт банка. Возврат кредита банку по овердрафту и процентов по нему будет произведен в момент поступления денег на счет владельца.