Финансы, деньги, кредит и банки

БАНКИ: СУЩНОСТЬ И ФУНКЦИИ, БАНКОВСКАЯ СИСТЕМА

Банки - непременный атрибут товарно-денежного хозяйства. Исторически они развивались практически одновременно: начало обращения денежной формы стоимости можно считать и началом банковской деятельности, а степень зрелости развития банковской системы всегда соответствовала развитости товарно-денежных связей в экономике. В истории нет конкретной даты появления первого банка, поэтому и мнения ученых о времени и месте появления банка различны. Одни считают, что первые банки появились в эпоху феодализма в связи с возникшей потребностью в функции банков как посредника в платежах. По мнению других, первые банки возникли на ранних стадиях развития капитализма, когда появилась острая потребность в широкомасштабных кредитных операциях, необходимых для функционирования капиталистических предприятий. Третьи прослеживают отдельные банковские операции, осуществлявшиеся задолго до нашей эры.

В Вавилоне (VIII-V вв. до н. э.) практиковалась выдача денежных ссуд для покупки семян с погашением долга после продажи урожая. Храмы в Египте, Греции и Римской империи принимали денежные вклады и пускали их в оборот. Распространение получили также ссуды под залог недвижимости. Переход к феодализму сопровождался упадком товарно-денежных отношений и кредитных операций. Лишь в XIII— XIV вв. банковское дело вновь возрождается, что было связано с расширением торговли, посредничеством в платежах.

Лингвистика и этимология позволяют представить историю возникновения слова «банк». Старофранцузское «banque» и итальянское «Ьапса» много столетий назад обозначали «стол менялы». Данное понятие полностью согласуется с тем, что наблюдали историки, столкнувшись с первыми банкирами. Эти первые банкиры были менялами, которые обычно сидели за столом или в небольших лавках в торговом районе и помогали путешественникам, приехавшим в город, обменивать за определенную плату иностранные монеты на местные, а также учитывали коммерческие векселя, чтобы обеспечить торговцев оборотным капиталом. Вероятно, первые банкиры для финансирования своей деятельности использовали собственный капитал, но очень скоро возникла идея привлечения депозитов и гарантирования срочных займов, предоставляемых богатыми клиентами. Именно эти средства стали важным источником банковского капитала. Займы предоставлялись от 6% годовых до 48% в месяц по особо рисковым операциям. Почти все первые банки по происхождению были греческими.

Постепенно, с развитием торговли и судоходства банковское дело вышло за пределы греко-римской цивилизации и переместилось в северную и западную Европу, в новые мировые центры торговли. Банки, являвшиеся предшественниками капиталистических банков, возникли во Флоренции и Венеции (1587 г.), затем - в Амстердаме (1609 г.) и Гамбурге (1618 г.). Это была примитивная форма банковского дела, которая еще не знаменовала эпоху в развитии современного кредитного дела. Развитие капиталистического производства и товарно-денежных отношений потребовало дальнейшего расширения и укрупнения банковского капитала, необходимого для кредитования отраслей экономики.

По мере распада натурального хозяйства, развития торговли и товарообмена повышалось значение денежных расчетов и кредита. Использование в широких масштабах наемного труца вызвало необходимость выплаты доходов в денежной форме. Таким образом возник регулярный денежный оборот, организацию и обслуживание которого стали осуществлять банки, и появилась особая форма предпринимательской деятельности - банковская. Одновременно постепенно получала развитие и другая сторона банковских операций — управление капиталом, приносящим проценты.

Посредством аккумуляции свободных денежных средств капиталистических предприятий, правительственных учреждений, сбережений и доходов населения банки сосредоточили у себя огромные массы ссудного капитала, который использовался для предоставления кредитов. В ходе развития и укрупнения банки превратили свою деятельность в самостоятельную работу капиталистического предприятия.

Банк - это предприятие, осуществляющее предпринимательскую деятельность, связанную с производством специфического продукта в сфере обращения.

В данном случае продуктом банковского предприятия будет являться не просто товар, а товар особого рода - деньги, платежные средства и услуги преимущественно денежного характера.

Как особые капиталистические предприятия банки получают прибыль от своих операций, источником которой является разница в процентных платежах по вкладам и кредитам.

С ростом платежного оборота повышается роль банков как расчетных центров. Они превращаются в кассиров промышленных, торговых и других предприятий, осуществляют по их поручениям платежи, взыскивают долги. Мобилизуя мелкие сбережения, банки расширяют базу накопления денежного капитала и способствуют развитию капиталистического производства.

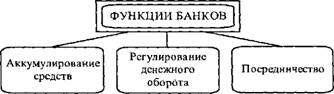

Представление о сущности банка значительно расширится, если мы рассмотрим его функции. Сущность, как и функции банка, неоднозначна и многогранна, что связано прежде всего со спецификой банка и той ролью, которая отведена ему в процессе воспроизводства и системе общественных отношений. Чаще всего функции на микроуровне отождествляют с деятельностью конкретного банка, с его операциями и услугами. Однако, как и анализ сущности банка, исследование функций надо проводить на основе методологических требований, рассматривая банк как единый целостный организм и с учетом его деятельности на макроуровне (рис. 40).

|

Рис. 40. Основные функции банков |

1. Функция аккумулирования средств. Мобилизация временно свободных денежных средств и превращение их в - капитал — одна из старейших функций банков. Аккумулированные банком свободные денежные средства юридических и физических лиц, с одной стороны, приносят их владельцам доход в виде процента, а с другой - создают банку базу для проведения активных операций. Сконцентрированные банком сбережения могут быть использованы на различного рода экономические и социальные нужды.

2. Функция регулирования денежного оборота. Банки выступают центрами, через которые проходит платежный оборот различных хозяйственных субъектов. Благодаря системе расчетов банки создают для своих клиентов возможность совершения обмена, оборота денежных средств и капитала. Регулирование денежного оборота достигается также посредствам имитирования платежных средств, кредитования потребностей различных субъектов производства и обращения, массового обслуживания хозяйства и населения. Поэтому можно сделать вывод, что данная функция реализуется посредством комплекса операций, признанных банковскими и закрепленных за банком как денежно-кре - дитным институтом.

3. Посредническая функция. Под ней зачастую понимается деятельность банка как посредника в платежах. Через банки проходят платежи предприятий, организаций, населения, и в этом смысле банки, находясь между клиентами, совершая платежи по их поручению, как бы наделены посреднической миссией. Однако понятие посреднической функции несколько глубже, чем посредничество в платежах, оно обращено не к одной операции, а к их совокупности, к банку как единому целому. Через банки проходит денежный оборот как отдельно взятого субъекта, так и экономики страны в целом. Банки осуществляют перелив денежных средств и капиталов от одного субъекта к другому, от одной отрасли народного хозяйства к другой. Посредством совершения операций по счетам банки совершают движение капиталов, аккумулируя их в одном секторе экономики, перераспределяют ресурсы и капиталы в другие отрасли и регионы. Перераспределяемые банками ресурсы не совпадают ни по размеру, ни по сроку, ни по сфере функционирования. Высвободившиеся у одного субъекта и аккумулируемые банком ресурсы не совпадают с потребностями другого субъекта. Банк, находясь в центре экономической жизни, получает возможность трансформировать (изменять) размер, сроки и направления капиталов в соответствии с потребностями хозяйства. '

Таким образом, посредническая функция банка—это функция трансформации ресурсов, обеспечивающая более широкие отношения субъектов воспроизводства и сокращение риска.

Все банки являются составными элементами банковской системы государства, которая во многом определяется уровнем развития производственных отношений, господствующими формами собственности и той экономической ситуацией, в которой находится страна. Современное понятие банковской системы может быть истолковано двояким образом: с одной стороны - это сеть финансово-кредитных учреждений (центральный и коммерческие банки), с другой стороны — совокупность кредитных и расчетных отношений.

ЧРоль и значение банковской системы как основного звена кредитной системы государства определяется ее способностью мобилизовать свободные денежные средства субъектов хозяйствования и населения, превращая их в ссудный капитал, необходимый для решения проблем производства и реализации товаров и услуг. Важным аспектом банковской деятельности являются международные операции, увеличивающие объемы международной торговли. Общим правилом построения банковских систем является двухуровневая композиция (рис. 41).

Несмотря на определенную идентичность структур банковской системы экономически развитых государств каждая из них имеет национальные особенности. Наиболее развитой системой обладают США, страны Западной Европы, Япония.

Банки органично вплетены в общий механизм государственного регулирования хозяйственной жизни, тесно взаимодействуют с бюджетом и налоговой системой, системой ценообразования и политикой цен и доходов, с условиями внешнеэкономической деятельности. Это означает, что успех социально-экономического развития страны во многом зависит от функционирования банковской системы и от формы и методов государственного регулирования банковского предпринимательства.

Банковская система как элемент цивилизованной рыночной экономики может быть только двухуровневой. Необходимость создания та-

11-3316

|

Рис. 41. Форма построения банковской системы |

Кой архитектуры банковской системы обусловлена противоречивым характером рыночных отношений. С одной стороны, они требуют свободы предпринимательства и распоряжения финансовыми средствами, и это обеспечивается элементами нижнего уровня - коммерческими банками. С другой стороны, этим отношениям необходимы определенное государственное регулирование, контроль и целенаправленное воздействие, что требует особого института в виде Центрального банка - проводника государственной денежно-кредитной политики.