ФАКТОРЫ, ОГРАНИЧИВАЮЩИЕ РАСШИРЕНИЕ ЧЕКОВЫХ ДЕПОЗИТОВ

В действительности чековые депозиты расширяются с увеличением резервов намного меньше, чем предсказывает уравнение 10.1. Уравнение 10.1 предполагает только один тип депозитов. Рассмотрим теперь банковскую систему, которая содержит как чековые, так и срочные, и сберегательные депозиты. Это существенно изменяет наши предположения, так как параметр Ml включает чековые депозиты, но по определению не содержит сберегательных и срочных депозитов. К тому же, резервы имеют и другие варианты использования, нежели обеспечение чековых депозитов; например, такие, как наличность, которую держат за пределами банков, избыточные резервы, а также обеспечение таких типов депозитов, как сберегательные и срочные, по которым наличие резервов является также обязательным. Увеличение любого альтернативного использования резервов уменьшит возможное мультипликативное расширение чековых депозитов. Рассмотрим возможное воздействие каждого фактора.

Отток наличности

Расширение банковских ссуд и депозитов ведет обычно к некоторому увеличению количества наличных денег, обращающихся за пределами банков. Когда ссуды и кредиты расширяются, некоторые лица, получившие чеки от заемщиков банка, обменивают их на наличность, а не вкладывают их. Кроме того, если рсссматривать деловой займ, осуществленный с целью выплаты заработной платы, то очевидно, что многие занятые будут изымать именно наличные деньги при реализации полученных чеков.

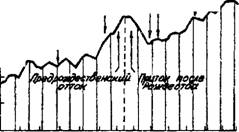

Процентная доля общего количества сделок, финансируемых наличными деньгами тех, которые финансируются чеками, влияет на способы совершения платежей потребителями. Спрос на наличные деньги претерпевает большие сезонные колебания в течение года. На рисунке 10.2 показано, что количество наличности, находящееся в обращении, возрастает перед Рождеством и другими праздниками, когда дополнительное количество наличности используется для финансирования покупок и путешествий. После праздников, количество наличности в обращении уменьшается, так как наличные деньги снова вкладываются в коммерческие банки, которые, в свою очередь, возвращают их в Федеральные Резервные банки.

Отток наличности существенно понижает способность банков создавать депозиты. Вследствие того, что наличные деньги в форме кассовой наличности банка учитываются в качестве обязательных резервов, то изъятие наличности из банка непосредственно сокращает его резервы. Формула расширения для чековых депозитов (D), принимая во внимание возможное расширение наличных денег, находящихся в обращении, имеет вид:

AR + AC

AD =--------------------------------- т------------------------------- (10.2)

Г + с

Переменная (С) в знаменателе уравнения 10.2 представляет собой процентную долю добавочных чековых депозитов, которые население желает держать в виде наличности. При норме 39%, например, население желает держать в виде наличности 39 долларов на каждые дополнительные 100 долларов, которые они держат на чековых счетах. Если чековые депозиты расширяются на 100 долларов, то 39 долларов будут изъяты из резервов (кассовой наличности) коммерческих банков.

Заметим, что и числитель и знаменатель уравнения 10.2 отличаются от числителя и знаменателя в уравнении 10.1. В уравнении 10.2 параметр С представляет собой наличность, находящуюся вне банка. Параметр R равен сумме кассовой наличности и резервов, вложенных в Федеральные Резервные банки. Числитель R-|-C дает величину денежной базы. Денежная база состоит из общего количества денег в экономике, которые можно использовать в качестве банковских резервов. Наличность, находящуюся в обращении вне банка, нельзя использовать в качестве банковских резервов, но'можно использовать в качестве денежной базы.

В уравнении 10.2 покупки ФРС, проводимые на открытом рынке, увеличивают, а продажи, производимые на открытом рынке, уменьшают величину денежной базы. Выбор, сделанный населением, относительно того, хранить им наличность или депозиты, воздействует на пропорцию разделения денежной базы между ее двумя компонентами. Например, как раз перед Рождеством население обменивает На наличность большое количество чеков, повышая

Типичны* сезонные колебания наличности, находящейся а обращении

Сумма наличных денег, находящихся в обращении, увеличивается по мере того, как растет экономика, но не с постоянным темпом. Существуют предсказуемые сезонные колебания этого роста вокруг некоего тренда, как и показано на этом графике. В те дни, когда люди отправляются в путешествия — День Независимости, День Труда. День Благодарения — объемы наличных денег на руках увеличиваются.

|

50ґшя |

|

BJStopeHu, J |

|

, Лею 9uhmj> груда |

|

Имил август октяЗрь делюфб ре/^аль алрень июнь |

25 дриаБря Рошдество

Источник: Board of Governors of the Federal Reserve System, The Federal Reserve System, Purposes and Functions, 6th ed. (Washinqton, D. C., 1974), p. 46.

Рис. 10.2

Количество наличности, обращающейся вне банка (С) и понижает количество банковских резервов (R). Изъятие наличных денег не только истощает кассовую наличность банка, но и заставляет банк заказывать больше наличных денег в ФРС, уменьшая тем самым свои резервные депозиты.

|

2273 долларов = |

|

(10.3) |

|

AD |

Если уровень обязательных резервов в уравнении 10.2 составляет 5%, а отношение наличности к чековым депозитам составляет 39%, то покупки на открытом рынке размером 1.000 долларов увеличат денежную базу до 1.000 долларов и расширят депозиты до 2.273 долларов.

1000 долларов 0.05 + 0.39

Это гораздо меньше, чем расширение размером в 20.000 долларов, основанное на допущении, что оттока наличности нет. Из 1.000-долларового увеличения величины денежной базы, лишь 114 долларов — 5% увеличения чековых депозитов размером 2.273 долларов — остается в качестве банковских резервов. Сумма оттока в наличность, которая находится на руках у населения, составляет 886 долларов — 39% увеличения чековых депозитов.

Избыточные резервы

Второй тип утечек из процесса создания чековых депозитов имеет место, когда расширяются избыточные резервы. Банки склоняются к тому, чтобы держать на постоянном уровне соотношение избыточных резервов к чековым депозитам. Эти избыточные резервы делают процесс инкассации чека более удобным; поэтому очевидно, что банки желают держать все большее количество избыточных резервов по мере того, как возрастает долларовая сумма инкассируемых чеков. После Второй Мировой войны вместо увеличения, произошло уменьшение общего количества избыточных резервов банков по отношению к их чековым депозитам. (Мы обсудим такое снижение в последней части этой главы). Однако, на краткосрочных временных интервалах ожидается, что банки будут продолжать держать большее количество избыточных резервов в тех случаях, когда их чековые депозиты расширяются. Это приводит к сокращению резервов, пригодных для расширения банковских кредитов, инвестиций и депозитов. Используя символ (е) для обозначения процентной доли тех чековых депозитов, которые банки желают держать в качестве своих избыточных резервов, получим уравнение расширения чековых депозитов:

1000 долларов

2222 долларов = —rz------------------------------------- —г—~—т

К 0.05 + 0.39 + 0.01

Резервы, обеспечивающие неличные срочные вклады на срок и обязательства по евровалюте

Расширение чековых депозитов обычно стимулирует увеличение в объеме как сберегательных, так и срочных депозитов, обслуживание которых требует резервов. Это обстоятельство, в свою очередь, ослабляет эффект мультипликативного расширения как чековых депозитов, так и банковского кредита. Неличные срочные депозиты со сроком погашения менее 1 1 /2 года, а также пассивы в форме евровалют требуют наличия обязательных резервов, хотя это требование не распространяется на другие типы сберегательных и срочных депозитов или другие типы кредитов. Когда происходит увеличение предложения денежной массы, некоторые вкладчики предпочитают владеть именно такими типами вкладов, а не увеличивать остатки на своих чековых депозитах, так как по срочным и сберегательным вкладам выплачивается более высокий процент.

Пусть t представляет собой желаемое отношение совокупности срочных и сберегательных депозитов, которые требуют наличия обязательных резервов, к чековым депозитам. Также пусть г' — требования к уровню обязательных резервов для этих сберегательных и срочных депозитов. Уравнение для расширения чековых депозитов примет вид:

АР-, (Ю.4)

(Г + с + е) + r't

В 1986 году к срочным и сберегательным депозитам применялось 3%-ное обязательное резервное покрытие. Если отношение совокупности тех сберегательных и срочных депозитов, для которых требуются обязательные резервы, к чековым депозитам составляло в этот момент 100%, то, согласно оценке, общее расширение чековых депозитов, являющееся результатом операции на открытом рынке на сумму 1.000 долларов, равно 2.083 долларов:

10000 долларов

________________________________________________________ іииии долларов

2083 долларов = 0.05 + 0.39 + 0.01 + (0.03) (1.00)

Расширение чековых депозитов по сравнению с расширением совокупных депозитов банковской системы

Рост отношения совокупности сберегательных и срочных депозитов, требующих наличия обязательных резервов, к сумме чековых депозитов препятствует расширению чековых депозитов. Однако, как увеличение совокупных депозитов банковской системы (чековых плюс сберегательные и срочные), так и увеличение общих кредитов и инвестиций банков, будет возрастать в одинаковой пропорции с ростом указанного отношения. Это происходит потому, что по сберегательным и срочным депозитам должен поддерживаться уровень обязательных резервов, равный 3%, в то время как по чековым депозитам он держится на уровне, близком к 5%. Например, в уравнении 10.4 при заданном приросте денежной базы (AR + АС), равном 1.000 долларов, и при допущении, что прирост сберегательных и срочных вкладов, по которым необходимы обязательные резервы, в точности равен приросту чековых депозитов, величина прироста чековых депозитов оказывается равной 2.083 доллара, величина прироста сберегательных и срочных депозитов составляет 2.083 доллара, а вел'ичина прироста совокупных депозитов равна 4.166 долларов (2.083 доллара плюс 2.083 долларов). Если предположить, что отношение совокупности сберегательных и срочных депозитов, для которых наличие резервов обязательно, к чековым депозитам равно 200%, то знаменатель в уравнении будет равен 0,51, а не 0,48 (0,05+0,39+0,01 +(0,03)/(2,00)) вместо (0,05+0,39+0,01+(0,03))/(1,00)). В результате произойдет расширение чековых депозитов в меньшей степени: на 1.961 доллар (1.000 долларов /0,51); увеличение количества сберегательных и срочных депозитов произойдет на величину, в два раза большую, чем эта сумма, то есть будет равно 3.933 долларов; общее количество депозитов возрастет на 5.883 долларов (1.961 долларов+3.922 долларов). Вместе с большим увеличением общего количества депозитов, банковские кредиты также будут расширяться более стремительно.

Мультипликатор параметра Ml

Уравнение 10.4 описывает мультипликатор чековых депозитов. Преобразуя его, мы можем получить мультипликатор для параметра МІ. В нашем примере, чековые депозиты AR расширяются на 2.083 доллара. Наличность, находящаяся в обращении за пределами банка, которую мы добавляем к чековым депозитам для того, чтобы вычислить Ml, увеличивается до 812 долларов (39% от расширения чековых депозитов). Таким образом, Ml расширяется на 2.895 долларов. Отношение увеличения Ml к увеличению денежной базы (AM1(AR + АС)) называется муль-

|

180 |

Інпликатором Ml или нормой расширения. В этом примере темп расширения равен 2,89. Увеличение в денежной базе рассчитывается для управления регулирования процессом мультипликативного расширения только на один

|

Рованную денежную базу. |

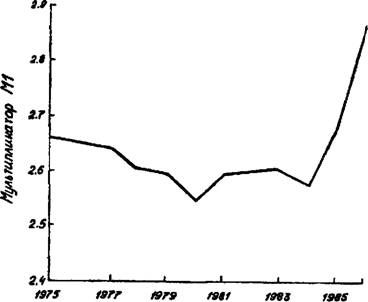

На рисунке 10.3 показано, что в период с 1976 по 1986 год величина мультипликатора МІ для США колебалась между 2,54 и 2,86. В процессе расчета мультипликатора МІ, в знаменатель коэффициента мы поместили так называемую величину скорректированной денежной базы вместо нескорректированной2. Скорректированная денежная база — величина денежной базы, пересчитанная исходя из предположения о постоянстве требований к обязательным резервам. Сокращение нормы обязательных резервов, очевидно, увеличивает величину скорректированной денежной базы; увеличение нормы резервов уменьшает скорректи-

Мультипликатор Ml, 1976—1986 гг.

График показывает колебания мультипликатора МІ на протяжении последнего десятилетия. Колебания в величине денежного мультипликатора связаны с колебаниями в массе наличных денег, находящихся на руках у населения, а также в размерах нечековых депозитов; важны также колебания избыточных резервов, находящихся в руках банков. Тот факт, что денежный мультипликатор в действительности не очень сильно колеблется от года к году, означает, что ФРС путем осуществления регулирующих мероприятий над величиной денежной массы, вполне в состоянии реализовывать довольно жесткий контроль над общим количеством денег, находящихся в обращении.

|

|

Источник: Research Department, Federal Reserve Bank of St. Louis.

Рис. 10.3

Изменение величины мультипликатора Ml, представленное на рис. 10.3, является особенно важным, поскольку оно показывает являются ли изменения в Ml результатом проведения определенной кредитно-денежной политики ФРС или же результатом обстоятельств, на которые ФРС повлиять не в силах. Весьма небольшие изменения в величине мультипликатора МІ в течение одного года указывают на то, что эти изменения в Ml явились преимущественно результатом кредитно-денежной политики. С другой стороны, большие по величине изменения мультипликатора Ml показывают, что они вызваны действием тех факторов, над которыми ФРС практически не имеет контроля; речь идет о коэффициенте, показывающем отношение наличности к чековым депозитам населения и о коэффициенте, показывающем отношение избыточных резервов к чековым депозитам банков.