12 шагов к собственному бизнесу

Оценка коэффициентов, характеризующих показатели хозяйственно‑финансовой деятельности предприятия

Каждому из показателей хозяйствен но‑финансов ой деятельности, описанных выше, соответствуют свои количественные критерии, или коэффициенты. Рассмотрим их по порядку.

Коэффициенты прибыльности

1. Отношение стоимости реализованных товаров к продаже.

2. Отношение валовой прибыли к продаже.

3. Отношение эксплуатационных расходов к продаже.

4. Отношение чистой прибыли к продаже.

5. Отношение чистой прибыли к среднегодовому капиталу (прибыль на вложения).

Все эти коэффициенты рассчитываются в процентах (табл. 11.1).

Аналогичным путем рассчитываются коэффициенты прибыльности за 2‑й и 3‑й годы деятельности предприятия. В итоге получаем данные, которые позволяют судить как о величине коэффициентов, так и о характере их изменений.

Таблица 11.1 Коэффициенты прибыльности

Анализ Коэффициентов прибыльности позволяет сделать следующие выводы:

1. Производственный вертикальный анализ (он проводится в балансовых отчетах и отчетах о прибылях сверху вниз) дает возможность получить не абсолютную, а относительную, то есть сравнительную, картину использования финансовых ресурсов.

2. Первые два показателя прибыльности – отношение стоимости реализованных товаров и валовой прибыли к продаже – наглядно показывают, какая доля выручки (продажи) остается в стоимости реализованных товаров, а какая уходит в прибыль (напомним, что в сумме эти показатели составляют около 100 %). Тенденция к увеличению доли прибыли в сумме выручки является весьма желательной и свидетельствует о финансовых успехах. Такое увеличение может быть достигнуто благодаря уменьшению доли стоимости реализованных товаров в продаже за счет более выгодных произведенных (или приобретенных) предприятием товаров, а также благодаря увеличению их продажной цены. На этот предмет необходимо рассмотреть начальные и конечные запасы товаров, а также их закупки; из всего этого складывается стоимость реализованных товаров.

РАСЧЕТ КОЭФФИЦИЕНТОВ ПРИБЫЛЬНОСТИ ЗА 1‑й ГОД ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ:

3. Отношение эксплуатационных расходов к продаже показывает, какая доля выручки связана с закупками в ходе эксплуатации предприятия. Оценка целесообразности этих затрат может быть дана лишь в сопоставлении с долей чистого дохода от производственной деятельности в продаже.

4. Если рост доли чистого дохода от производственной деятельности опережает рост доли эксплуатационных расходов, значит, эти расходы полезны. И наоборот. Целесообразно рассмотреть не только долю в продаже совокупных эксплуатационных расходов, но и долю каждого их компонента (общефирменных и административных расходов, торговых издержек, амортизации).

5. Отношение чистой прибыли к среднегодовому собственному капиталу (прибыль на вложения) – важнейший показатель финансового состояния компании. Именно на основе этого показателя акционеры принимают решение, стоит ли вкладывать деньги в акции данного предприятия. Показатель носит интегральный характер и говорит об эффективности деятельности предприятия в целом.

Коэффициенты стабильности (табл. 11.2)

1. Отношение собственного капитала к итоговой сумме активов.

2. Отношение долга (итоговой суммы пассивов) к итоговой сумме активов.

3. Покрытие процентов.

Два первых коэффициента рассчитываются в процентах, третий – в «кратах» (разах).

Таблица 11.2 Коэффициенты стабильности

Аналогичным образом рассматриваются коэффициенты стабильности за 2‑й и 3‑й годы деятельности предприятия.

Анализ Коэффициентов стабильности позволяет сделать следующие выводы:

1. Коэффициент отношения собственного капитала к итогу активов показывает, какая доля активов предоставлена компании ее владельцами (в виде акций или нераспределенной прибыли). Чем больше этот показатель, тем больше желание у владельцев умножать свое состояние с помощью данного предприятия. Уменьшение этого показателя свидетельствует об изменении интересов акционеров к делам компании. Это может быть вызвано, например, тем, что компания не заботится о своих акционерах.

2. Отношение долга к итогу активов – это дополнение предыдущего показателя до 100 %. Его анализ позволяет сделать те же выводы, что и по первому показателю, только здесь он будет вместо уменьшения увеличиваться, и наоборот.

РАСЧЕТЫ КОЭФФИЦИЕНТОВ СТАБИЛЬНОСТИ ЗА 1‑й ГОД ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ:

3. Коэффициент покрытия процентов свидетельствует о возможности предприятия уплатить кредиторам проценты на вложенный капитал. Чем этот показатель выше, тем меньше риск капиталовложений и тем больше желание их делать. Сильное уменьшение этого показателя указывает на необходимость прибегнуть к решительным мерам, например выплачивать долги из наличных денег или других активов, что весьма нежелательно. Это является сигналом малой возможности получения предприятием кредитов и одним из симптомов возможного банкротства.

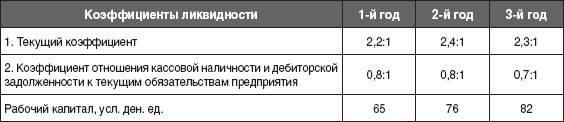

Коэффициенты ликвидности (табл. 11.3)

1. Текущий коэффициент.

2. Отношение кассовой наличности и дебиторской задолженности к текущим обязательствам предприятия.

3. Рабочий капитал.

Таблица 11.3 Коэффициенты ликвидности

Первые два показателя рассчитываются как отношение к единице, третий показатель – в условных денежных единицах.

Аналогичным образом рассчитываются коэффициенты ликвидности за 2‑й и 3‑й годы деятельности предприятия.

Анализ Коэффициентов ликвидности позволяет сделать следующие выводы:

1. Текущий коэффициент – основная мера ликвидности, показывающая, как соотносятся краткосрочные активы (оборотные средства) с краткосрочными пассивами – долгами. Если данный показатель равен, скажем, 2,4:1, то это означает, что на каждую денежную единицу долга приходится 2,4 денежных единицы активного капитала, то есть предприятие может довольно быстро погасить свои краткосрочные обязательства. Это гарантирует кредиторам безопасность.

Если же этот коэффициент менее 1:1, то такая безопасность отсутствует. Однако в сумму активов входят не только наличные деньги, но и запасы, возможности использования которых для погашения долгов ограничены.

Поэтому наряду с текущим коэффициентом применяется и более жесткий показатель, исключающий возможность использования запасов при расчетах. Это коэффициент отношения кассовой наличности или средств, которые могут быть быстро получены или обращены в наличность, к краткосрочным долгам фирмы.

РАСЧЕТЫ КОЭФФИЦИЕНТОВ ЛИКВИДНОСТИ ЗА 1‑й ГОД ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

2. Коэффициент отношения кассовой наличности и дебиторской задолженности к текущим обязательствам предприятия показывает возможность выплаты краткосрочных долгов за счет той части оборотного капитала, которая всегда под рукой: оборотные средства минус запасы (запасы требуют времени для их реализации).

Иногда реализовать запасы невозможно, так как изготовление товаров, составляющих их, требует дополнительного времени (например, выдержка вина).

3. Рабочий капитал показывает, какая часть оборотных средств после выплаты долгов останется для работы.

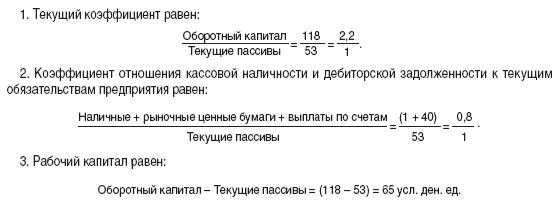

Коэффициенты роста (табл. 11.4).

1. Рост продаж.

2. Рост чистой прибыли.

3. Рост активов.

4. Рост собственного капитала.

Эти коэффициенты измеряются в процентах либо в единицах той величины, рост которой определяется.

Таблица 11.4 Коэффициенты роста

Аналогичным образом рассчитываются коэффициенты роста с начала 2‑го к началу 3‑го года деятельности предприятия.

Анализ Коэффициентов роста позволяет сделать следующие выводы:

1. Горизонтальный анализ (он проводится в «Балансовых отчетах» и «Отчетах о прибылях и убытках» в строках по горизонтали) дает возможность получить как абсолютные, так и относительные значения изменений, необходимых для анализа показателей.

2. Все показатели роста наглядно характеризуют динамику основных результатов деятельности предприятий за определенное время.

РАСЧЕТЫ КОЭФФИЦИЕНТОВ РОСТА ОТ НАЧАЛА 1‑ГО ГОДА К НАЧАЛУ 2‑ГО ГОДА ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ:

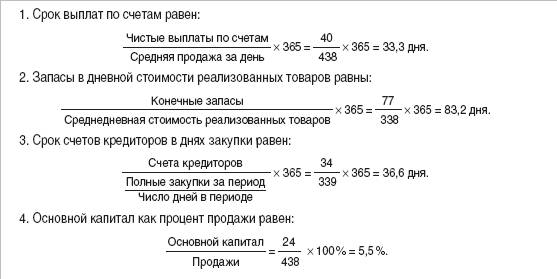

Коэффициенты эффективности (табл. 11.5).

1. Срок выплат по счетам.

2. Запасы в дневной стоимости реализованных товаров.

3. Срок счетов кредиторов в днях закупки.

4. Основной капитал как процент продажи.

Три первых коэффициента рассчитываются в днях, четвертый – в процентах.

Аналогичным путем рассчитываются коэффициенты эффективности за 2‑й и 3‑й годы деятельности предприятия.

Таблица 11.5 Коэффициенты эффективности

Анализ Коэффициентов эффективности позволяет сделать следующие выводы.

1. Срок выплаты по счетам показываете течение скольких дней в году фирма не получала денег за свой товар, торгуя в кредит (выплаты по счетам соотносятся с продажей в кредит). Это соответствует времени ожидания оплаты с момента продажи. Соотнесение этого показателя со сроками продажи показывает, выдерживаются ли установленные сроки кредита, что дает основания для регулирования кредитных отношений с покупателями. Следует помнить, что чем больше этот показатель, тем больше требуется фирме денег и тем большую выгоду получает покупатель, использующий в это время деньги фирмы. С другой стороны, лишая покупателя кредита, фирма рискует сократить число желающих купить товар. Поэтому для данного коэффициента нужно находить оптимальное значение.

2. Запасы в дневной стоимости реализованных товаров характеризуют возможность их реализации в будущем. Поэтому их соотносят со стоимостью реализованных товаров. Этот коэффициент показывает, как быстро товар проходит через фирму – от дня получения до дня продажи. Рост данного показателя свидетельствует об избыточности запасов, а также об их устаревании. Чем выше этот показатель, тем больше сумма замороженных в запасах средств и расходы на хранение и обновление товаров. Вместе с тем определенное количество запасов для того чтобы всегда быть готовыми удовлетворить потребности покупателя. Следовательно, данный показатель должен иметь оптимальную величину.

РАСЧЕТЫ КОЭФФИЦИЕНТОВ ЭФФЕКТИВНОСТИ ЗА 1‑Й ГОД ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

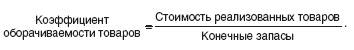

Иногда для определения скорости прохождения товаров через фирму используют еще один, дополнительный показатель – Ко‑эффициент о борачиваемости товаров:

Коэффициент Стоимость реализованных товаров

Этот показатель для 1,2 и 3‑го годов деятельности предприятия равен соответственно 4,4 раза, 3,8 раза, 4,2 раза. Результаты сделанного с его помощью анализа о скорости прохождения товара через фирму совпадают с теми, которые дает коэффициент Запасы в дневной стоимости товара.

3. Срок счетов кредиторов в днях закупки характеризует покупку товаров в кредит. Он показывает, сколько дней требовалось фирме, чтобы оплатить товар, приобретенный в долг. Это позволяет сделать вывод о степени зависимости предприятия от торгового кредита. Если данный показатель больше определенной величины (получаемой в ходе практической деятельности), то это может означать, что кредитор вот‑вот прекратит поставки или потребует немедленной оплаты долгов. Пострадает также и репутация фирмы. С другой стороны, выплачивая кредиты раньше этого срока, фирма сокращает свои возможности.

Для контроля и регулирования платежей удобен следующий порядок соглашений об оплате поставок, действующий во многих странах. Поставщик предлагает срок поставок и их оплаты в следующей форме: 1/7, чистый 30, что означает скидку в 1 % при оплате в течение недели и конечном сроке оплаты 30 дней. Поскольку ставка торгового кредита значительно выше, чем 1 % (она может быть и 15–20 %), то подобная скидка всегда выгодна фирме. Рассматриваемый коэффициент может оказаться весьма полезным для подобных расчетов. Он позволит сопоставить состояние кредитных расчетов на предприятии с предложениями поставщиков о скидке, основываясь на действующем банковском проценте (возможности предприятия получить ссуду в банке для расчетов с поставщиками).

4. Основной капитал как процент продажи показывает, насколько успешно используются основные фонды предприятия (рентабельность).

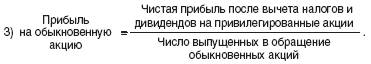

Наряду с рассмотренными в бизнесе применяется и ряд других коэффициентов. Среди них – три показателя, которыми пользуются акционеры‑вкладчики для оценки эффективности своих капиталовложений: Сбор на акцию, коэффициент дохода по цене; прибыль на обыкновенную акцию.

![]()

Коэффициент характеризует Проценты дохода от покупки акций. Он показывает целесообразность вложения денег в этот вид ценных бумаг, дает возможность оценить такую инвестицию по сравнению с вложением в другие объекты.

![]()

Коэффициент характеризует Доходность данных акций. Он показывает, во сколько раз затраты превысят прибыль. Желательно, чтобы этот коэффициент был поменьше. Он может быть использован при выборе наиболее выгодных для покупки акций.

Коэффициент характеризует Прибыльность обыкновенных акций и служит для обоснованного выбора, какие именно акции покупать.

Наряду с анализом изменений каждого коэффициента представляет интерес так же и совместный анализ нескольких из них. Так, уменьшение показателей прибыльности может быть объяснено и оправдано увеличением показателя роста активов, собственного капитала и т. п. При анализе показателей важно сравнить их величины со средними показателями у конкурентов (если они доступны); короче говоря, в разных конкретных случаях подход к показателям может быть различным. Например, рассматривая коэффициент Срок счетов кредитов в днях закупки, показывающий способность предприятия оплатить долги, надо соотнести эти долги с аналогичными у других предприятий отрасли и конкурентов. Вряд ли будет экономически оправдано, если вы будете стараться намного опередить их в расчетах по долгам.

Итак, финансовые коэффициенты – это не более чем инструмент в руках умелого и опытного менеджера. Инструмент – дело, безусловно, важное, но главный источник успеха, разумеется, голова и руки его хозяина.

Рассчитывая получить положительный результат за счет успешной предпринимательской деятельности и ожидая поддержки в этом деле от государства, малый предприниматель не должен забывать и о нелегких обязанностях, которые налагает на него эта деятельность. Главная из этих обязанностей и, что греха таить, не очень радостная – необходимость платить налоги.